Memahami Pengertian Pajak PT Perorangan

Tarif Pajak PT Perorangan: Berapa yang Harus Dibayar? – PT Perorangan, atau yang lebih dikenal dengan sebutan Perseroan Terbatas (PT) dengan kepemilikan tunggal, merupakan bentuk badan usaha yang dimiliki dan dikelola oleh satu orang saja. PT Perorangan memiliki karakteristik yang berbeda dengan badan hukum lainnya, seperti CV (Persekutuan Komanditer) atau Firma, karena pemiliknya bertanggung jawab penuh atas segala kewajiban dan utang perusahaan.

Dalam konteks perpajakan, PT Perorangan dikenakan beberapa jenis pajak yang perlu dipahami dengan baik.

Perbedaan PT Perorangan dengan Badan Hukum Lainnya

PT Perorangan berbeda dengan badan hukum lainnya seperti CV dan Firma dalam hal kepemilikan, tanggung jawab, dan struktur legalitas. Berikut adalah tabel yang merangkum perbedaannya:

| Aspek | PT Perorangan | CV | Firma |

|---|---|---|---|

| Kepemilikan | Dimiliki dan dikelola oleh satu orang | Dimiliki oleh sekurang-kurangnya dua orang, terdiri dari sekutu komanditer dan sekutu komplementer | Dimiliki dan dikelola oleh dua orang atau lebih yang bertanggung jawab penuh atas utang dan kewajiban perusahaan |

| Tanggung Jawab | Pemilik bertanggung jawab penuh atas semua kewajiban dan utang perusahaan | Sekutu komplementer bertanggung jawab penuh atas utang dan kewajiban perusahaan, sedangkan sekutu komanditer hanya bertanggung jawab terbatas pada modal yang disetor | Semua anggota firma bertanggung jawab penuh atas utang dan kewajiban perusahaan |

| Struktur Legalitas | Merupakan badan hukum yang terpisah dari pemiliknya | Merupakan badan hukum yang terpisah dari pemiliknya | Merupakan badan hukum yang terpisah dari pemiliknya |

Jenis Pajak yang Dikenakan pada PT Perorangan

PT Perorangan dikenakan beberapa jenis pajak, di antaranya:

- Pajak Penghasilan (PPh) Badan: Dikenakan atas penghasilan yang diperoleh PT Perorangan dari kegiatan usahanya. Tarifnya bervariasi tergantung pada penghasilan dan jenis usaha.

- Pajak Pertambahan Nilai (PPN): Dikenakan atas penjualan barang atau jasa yang dilakukan oleh PT Perorangan. Tarifnya sebesar 10% atau 11% tergantung pada jenis barang atau jasa.

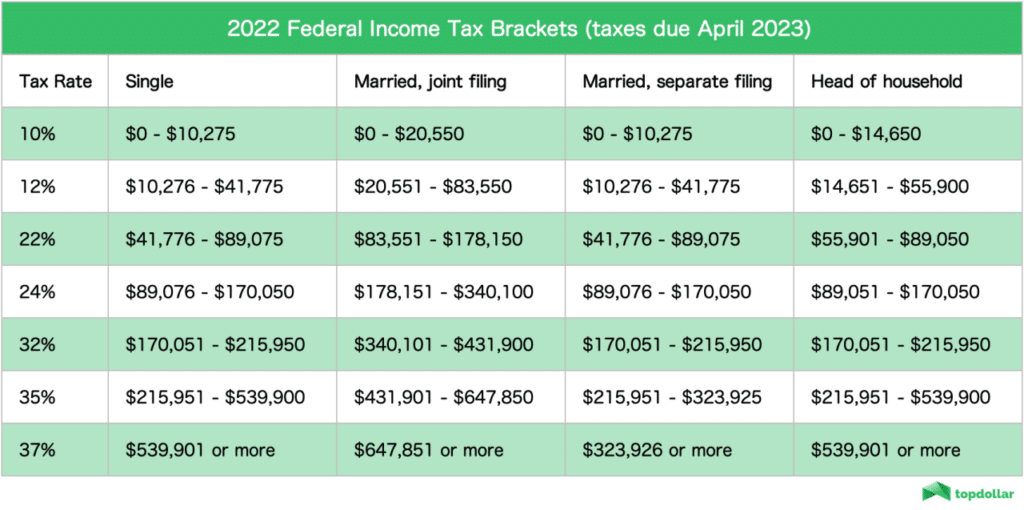

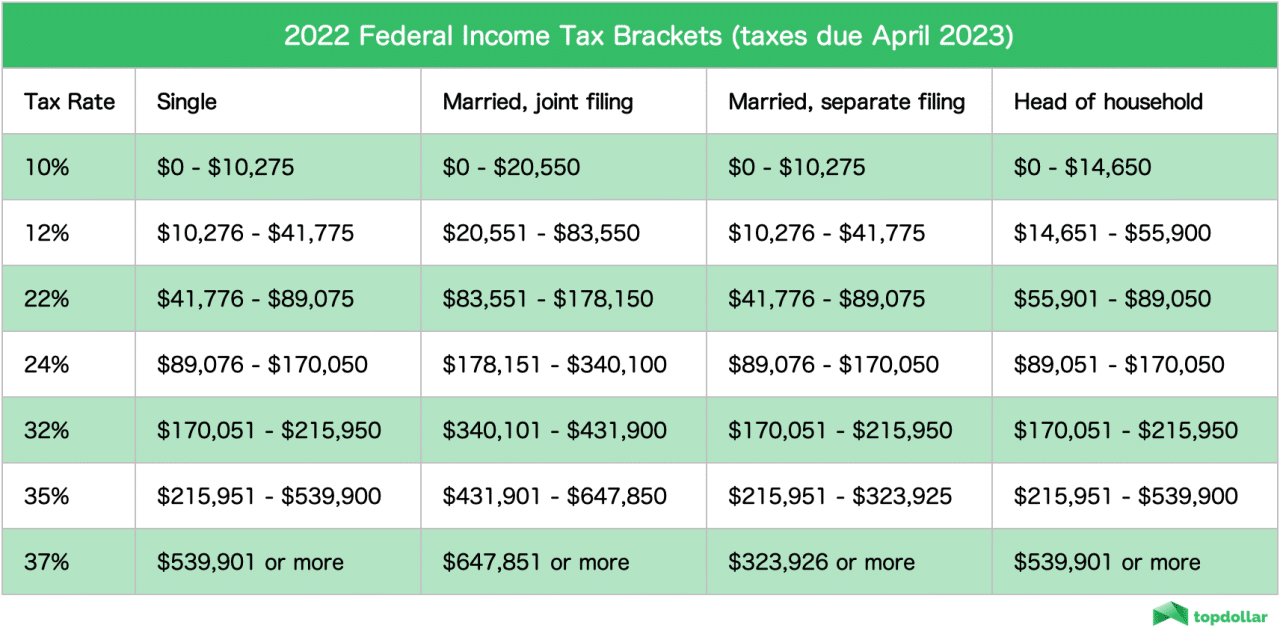

- Pajak Penghasilan (PPh) Orang Pribadi: Dikenakan atas penghasilan yang diperoleh pemilik PT Perorangan dari kegiatan usahanya, di luar penghasilan badan. Tarifnya bervariasi tergantung pada penghasilan dan status perkawinan.

- Pajak Bumi dan Bangunan (PBB): Dikenakan atas kepemilikan tanah dan bangunan yang digunakan untuk kegiatan usaha PT Perorangan. Tarifnya bervariasi tergantung pada nilai jual objek pajak (NJOP).

Contoh Ilustrasi PT Perorangan dan Jenis Pajaknya

Misalnya, Pak Budi memiliki PT Perorangan yang bergerak di bidang kuliner. PT Perorangan Pak Budi memperoleh penghasilan dari penjualan makanan dan minuman sebesar Rp500 juta per tahun. Dari penghasilan tersebut, Pak Budi akan dikenakan pajak sebagai berikut:

- PPh Badan: Tarif PPh Badan untuk PT Perorangan dengan penghasilan Rp500 juta per tahun adalah 25%. Jadi, Pak Budi harus membayar PPh Badan sebesar Rp125 juta (25% x Rp500 juta).

- PPN: Jika Pak Budi menjual barang atau jasa yang dikenakan PPN, ia harus membayar PPN sebesar 10% atau 11% dari nilai jual barang atau jasa tersebut.

- PPh Orang Pribadi: Pak Budi juga dikenakan PPh Orang Pribadi atas penghasilan yang diperolehnya dari PT Perorangan, di luar penghasilan badan. Tarifnya bervariasi tergantung pada penghasilan dan status perkawinan.

- PBB: Jika PT Perorangan Pak Budi memiliki tanah dan bangunan yang digunakan untuk kegiatan usaha, ia harus membayar PBB sesuai dengan NJOP tanah dan bangunan tersebut.

Tabel Jenis Pajak, Dasar Pengenaan Pajak, dan Tarif Pajak

| Jenis Pajak | Dasar Pengenaan Pajak | Tarif Pajak |

|---|---|---|

| Pajak Penghasilan (PPh) Badan | Penghasilan yang diperoleh PT Perorangan dari kegiatan usahanya | Bervariasi tergantung pada penghasilan dan jenis usaha |

| Pajak Pertambahan Nilai (PPN) | Penjualan barang atau jasa yang dilakukan oleh PT Perorangan | 10% atau 11% tergantung pada jenis barang atau jasa |

| Pajak Penghasilan (PPh) Orang Pribadi | Penghasilan yang diperoleh pemilik PT Perorangan dari kegiatan usahanya, di luar penghasilan badan | Bervariasi tergantung pada penghasilan dan status perkawinan |

| Pajak Bumi dan Bangunan (PBB) | Kepemilikan tanah dan bangunan yang digunakan untuk kegiatan usaha PT Perorangan | Bervariasi tergantung pada nilai jual objek pajak (NJOP) |

Faktor-faktor yang Mempengaruhi Tarif Pajak PT Perorangan

Tarif pajak yang dikenakan pada PT Perorangan tidaklah seragam, melainkan dipengaruhi oleh beberapa faktor. Pemahaman yang baik tentang faktor-faktor ini sangat penting untuk merencanakan dan mengelola kewajiban pajak PT Perorangan secara efektif.

Ngomongin kualitas produk, PT Perorangan juga bisa ngurus Sertifikat Standar untuk PT Perorangan. Sertifikat ini bisa ngebantu meningkatkan kepercayaan konsumen terhadap produk kamu dan ngebantu kamu ngedapetin pelanggan lebih banyak.

Faktor-faktor yang Mempengaruhi Tarif Pajak PT Perorangan

- Penghasilan: Semakin tinggi penghasilan PT Perorangan, semakin tinggi pula tarif pajak yang dikenakan. Hal ini dikarenakan sistem pajak progresif yang diterapkan di Indonesia, di mana tarif pajak akan meningkat seiring dengan peningkatan penghasilan.

- Jenis Usaha: Jenis usaha yang dijalankan oleh PT Perorangan juga berpengaruh pada tarif pajak. Beberapa jenis usaha, seperti pertambangan dan perkebunan, dikenakan tarif pajak yang lebih tinggi dibandingkan dengan jenis usaha lainnya, seperti perdagangan dan jasa.

- Lokasi Usaha: Lokasi usaha PT Perorangan juga dapat mempengaruhi tarif pajak. Beberapa daerah menerapkan tarif pajak yang lebih tinggi dibandingkan dengan daerah lainnya, sebagai upaya untuk meningkatkan pendapatan daerah.

Contoh Kasus Pengaruh Faktor-faktor Tersebut pada Tarif Pajak

Misalnya, PT Perorangan “A” yang bergerak di bidang pertambangan di daerah dengan tarif pajak tinggi, akan dikenakan tarif pajak yang lebih tinggi dibandingkan dengan PT Perorangan “B” yang bergerak di bidang perdagangan di daerah dengan tarif pajak rendah, meskipun kedua PT Perorangan memiliki penghasilan yang sama.

Hal ini menunjukkan bahwa tarif pajak PT Perorangan dapat bervariasi tergantung pada kombinasi faktor-faktor yang disebutkan di atas.

Kebijakan pajak yang berlaku saat ini di Indonesia bertujuan untuk menciptakan iklim investasi yang kondusif, meningkatkan kesejahteraan masyarakat, dan mendorong pertumbuhan ekonomi. Namun, perlu diingat bahwa tarif pajak PT Perorangan dapat berubah sewaktu-waktu sesuai dengan kebijakan pemerintah. Oleh karena itu, penting untuk selalu mengikuti perkembangan kebijakan pajak terbaru agar dapat merencanakan dan mengelola kewajiban pajak PT Perorangan secara optimal.

Sebagai PT Perorangan, kamu juga perlu ngurus Pajak PT Perorangan. Ini penting buat ngejamin kewajiban pajak kamu sebagai badan usaha dan ngehindarin masalah hukum di kemudian hari.

Cara Menghitung Tarif Pajak PT Perorangan

Menghitung tarif pajak PT Perorangan memerlukan pemahaman yang baik tentang peraturan perpajakan yang berlaku. Berikut adalah langkah-langkah yang dapat Anda ikuti untuk menghitung tarif pajak PT Perorangan:

Langkah-langkah Menghitung Tarif Pajak PT Perorangan

- Tentukan penghasilan PT Perorangan: Hitung total penghasilan yang diperoleh PT Perorangan dari kegiatan usahanya selama satu tahun pajak.

- Tentukan jenis usaha PT Perorangan: Identifikasi jenis usaha yang dijalankan oleh PT Perorangan untuk mengetahui tarif pajak yang berlaku.

- Tentukan lokasi usaha PT Perorangan: Identifikasi lokasi usaha PT Perorangan untuk mengetahui tarif pajak yang berlaku di daerah tersebut.

- Hitung pajak penghasilan (PPh) badan: Gunakan tarif PPh Badan yang berlaku berdasarkan penghasilan dan jenis usaha PT Perorangan.

- Hitung pajak pertambahan nilai (PPN): Hitung PPN yang terutang atas penjualan barang atau jasa yang dilakukan oleh PT Perorangan.

- Hitung pajak penghasilan (PPh) orang pribadi: Hitung PPh Orang Pribadi yang terutang atas penghasilan yang diperoleh pemilik PT Perorangan dari kegiatan usahanya, di luar penghasilan badan.

- Hitung pajak bumi dan bangunan (PBB): Hitung PBB yang terutang atas kepemilikan tanah dan bangunan yang digunakan untuk kegiatan usaha PT Perorangan.

- Jumlahkan semua jenis pajak: Jumlahkan semua jenis pajak yang terutang untuk mendapatkan total kewajiban pajak PT Perorangan.

Contoh Perhitungan Tarif Pajak untuk PT Perorangan dengan Penghasilan Tertentu, Tarif Pajak PT Perorangan: Berapa yang Harus Dibayar?

Misalnya, PT Perorangan “C” yang bergerak di bidang perdagangan di daerah dengan tarif pajak rendah, memiliki penghasilan Rp1 miliar per tahun. Berdasarkan tarif PPh Badan yang berlaku, PT Perorangan “C” harus membayar PPh Badan sebesar Rp250 juta (25% x Rp1 miliar).

Selain itu, PT Perorangan “C” juga harus membayar PPN sebesar 10% dari nilai jual barang atau jasa yang dijualnya. Jika total nilai jual barang atau jasa yang dijual PT Perorangan “C” adalah Rp500 juta, maka PPN yang terutang adalah Rp50 juta (10% x Rp500 juta).

Total kewajiban pajak PT Perorangan “C” adalah Rp300 juta (Rp250 juta + Rp50 juta).

Setelah ngurus izin usaha, kamu juga perlu ngurus Izin Operasional untuk PT Perorangan. Izin ini penting buat ngejamin kelancaran operasional usaha kamu dan ngehindarin masalah dengan pihak berwenang.

Kewajiban Pelaporan Pajak PT Perorangan

PT Perorangan memiliki kewajiban untuk melaporkan pajak yang terutang kepada Direktorat Jenderal Pajak (DJP). Pelaporan pajak dilakukan secara berkala, yaitu setiap bulan, tiga bulan, atau tahunan, tergantung pada jenis pajak dan nilai pajak yang terutang. Pelaporan pajak dapat dilakukan secara online melalui website DJP atau secara offline melalui kantor pajak setempat.

Nah, buat kamu yang mau buka usaha dengan badan hukum PT Perorangan, pastinya kamu perlu ngurus izin, kan? Salah satu izin yang penting adalah Izin Tempat Penjualan Minuman Beralkohol (ITPMB) kalau kamu mau jual minuman beralkohol. Ini penting buat ngejamin kelancaran usaha dan ngehindarin masalah hukum di kemudian hari.

Ilustrasi Proses Pelaporan Pajak PT Perorangan

Misalnya, PT Perorangan “D” yang bergerak di bidang jasa, memiliki kewajiban untuk melaporkan pajak penghasilan (PPh) badan setiap bulan. PT Perorangan “D” dapat melakukan pelaporan pajak secara online melalui website DJP. Pertama, PT Perorangan “D” harus memiliki akun di website DJP.

Setelah memiliki akun, PT Perorangan “D” dapat mengakses menu pelaporan pajak dan mengisi formulir pelaporan pajak sesuai dengan data yang dimiliki. Setelah mengisi formulir pelaporan pajak, PT Perorangan “D” dapat mengirimkan formulir pelaporan pajak secara online melalui website DJP. Jika pelaporan pajak dilakukan secara offline, PT Perorangan “D” harus mencetak formulir pelaporan pajak dan menyerahkannya ke kantor pajak setempat.

Tips Mengoptimalkan Pajak PT Perorangan

Meminimalkan beban pajak PT Perorangan merupakan salah satu strategi penting untuk meningkatkan profitabilitas usaha. Ada beberapa tips yang dapat Anda terapkan untuk mengoptimalkan pajak PT Perorangan:

Tips Meminimalkan Beban Pajak PT Perorangan

- Manfaatkan program pengurangan pajak: Pemerintah menyediakan berbagai program pengurangan pajak untuk mendorong pertumbuhan usaha, seperti tax holiday, tax allowance, dan reinvestment allowance. Manfaatkan program-program ini untuk mengurangi beban pajak PT Perorangan.

- Optimalkan biaya usaha: Pastikan semua biaya usaha yang diklaim dalam laporan pajak dapat dipertanggungjawabkan dan sesuai dengan peraturan perpajakan yang berlaku. Hindari pengeluaran yang tidak perlu dan pastikan semua biaya usaha tercatat dengan baik.

- Manfaatkan skema penggabungan usaha: Jika memungkinkan, pertimbangkan untuk menggabungkan usaha PT Perorangan dengan badan usaha lainnya untuk mendapatkan tarif pajak yang lebih rendah.

- Konsultasikan dengan konsultan pajak: Konsultasikan dengan konsultan pajak profesional untuk mendapatkan strategi pengoptimalan pajak yang tepat dan sesuai dengan kondisi PT Perorangan.

Contoh Kasus tentang Cara Mengoptimalkan Pajak

Misalnya, PT Perorangan “E” yang bergerak di bidang teknologi, dapat memanfaatkan program tax holiday untuk mengurangi beban pajak selama beberapa tahun pertama beroperasi. Program tax holiday memberikan pembebasan pajak penghasilan badan selama beberapa tahun, sehingga PT Perorangan “E” dapat fokus pada pengembangan usaha dan meningkatkan profitabilitas.

Mau ekspor produk kamu? PT Perorangan juga bisa kok! Tapi, kamu perlu ngurus Izin Ekspor untuk PT Perorangan dulu. Izin ini penting buat ngejamin legalitas dan kelancaran proses ekspor produk kamu.

Manfaat dan Risiko dari Berbagai Strategi Pengoptimalan Pajak

Setiap strategi pengoptimalan pajak memiliki manfaat dan risiko yang perlu dipertimbangkan. Misalnya, memanfaatkan program tax holiday dapat mengurangi beban pajak, tetapi juga dapat membatasi kemampuan PT Perorangan untuk memperoleh kredit usaha. Begitu pula dengan skema penggabungan usaha, yang dapat memberikan tarif pajak yang lebih rendah, tetapi juga dapat menimbulkan masalah dalam pengelolaan usaha.

Selain izin umum, PT Perorangan juga bisa memerlukan izin khusus tergantung jenis usahanya. Contohnya, kalau kamu mau usaha di bidang tertentu, kamu mungkin perlu ngurus Izin Khusus untuk PT Perorangan. Ini bisa berupa izin lingkungan, izin kesehatan, atau izin lainnya, tergantung jenis usahanya.

Oleh karena itu, penting untuk memilih strategi pengoptimalan pajak yang tepat dan sesuai dengan kondisi PT Perorangan.

Butuh bantuan ngurus izin usaha PT Perorangan? Kamu bisa kok ngehubungin tim ahli dari NEWRaffa buat ngedapetin Konsultasi Perizinan PT Perorangan. Mereka bisa ngebantu kamu ngurus semua proses perizinan dengan mudah dan cepat.

Dampak Tarif Pajak PT Perorangan: Tarif Pajak PT Perorangan: Berapa Yang Harus Dibayar?

Tarif pajak PT Perorangan memiliki dampak yang signifikan terhadap perkembangan usaha. Tarif pajak yang tinggi dapat menghambat pertumbuhan usaha, sedangkan tarif pajak yang rendah dapat mendorong pertumbuhan usaha. Penting untuk memahami dampak tarif pajak PT Perorangan agar dapat merencanakan dan mengelola usaha secara optimal.

Pasti kamu penasaran berapa sih biaya ngurus izin usaha PT Perorangan? Tenang, kamu bisa cek Biaya Perizinan PT Perorangan buat ngedapetin informasi lebih lanjut.

Dampak Tarif Pajak PT Perorangan terhadap Perkembangan Usaha

- Meningkatkan profitabilitas: Tarif pajak yang rendah dapat meningkatkan profitabilitas PT Perorangan, karena lebih banyak keuntungan yang dapat diperoleh setelah dikurangi pajak.

- Meningkatkan daya saing: Tarif pajak yang rendah dapat meningkatkan daya saing PT Perorangan, karena dapat menawarkan harga yang lebih kompetitif dibandingkan dengan pesaing yang dikenakan tarif pajak yang lebih tinggi.

- Meningkatkan investasi: Tarif pajak yang rendah dapat mendorong investor untuk menanamkan modal di PT Perorangan, karena keuntungan yang diperoleh lebih besar.

- Meningkatkan lapangan kerja: Pertumbuhan usaha yang didorong oleh tarif pajak yang rendah dapat menciptakan lapangan kerja baru.

Dampak Tarif Pajak pada Daya Saing PT Perorangan

Tarif pajak yang tinggi dapat menghambat daya saing PT Perorangan, karena dapat mengurangi profitabilitas dan memaksa PT Perorangan untuk menaikkan harga jual barang atau jasa. Hal ini dapat membuat PT Perorangan kalah bersaing dengan pesaing yang dikenakan tarif pajak yang lebih rendah.

Ngurus izin usaha PT Perorangan itu penting banget lho! Enggak cuma buat ngejamin legalitas usaha, tapi juga buat ngebantu meningkatkan kepercayaan konsumen dan ngedapetin pelanggan lebih banyak. Kamu bisa baca Pentingnya Izin Usaha bagi PT Perorangan buat ngerti lebih lanjut.

Sebaliknya, tarif pajak yang rendah dapat meningkatkan daya saing PT Perorangan, karena dapat menawarkan harga yang lebih kompetitif dan meningkatkan profitabilitas.

Masih bingung soal izin usaha PT Perorangan? Tenang, kamu bisa baca Izin Usaha PT Perorangan: FAQ yang ngejelasin banyak pertanyaan umum seputar izin usaha PT Perorangan. Di sana kamu bisa cari jawaban atas pertanyaan kamu.

Contoh Kasus Dampak Tarif Pajak pada PT Perorangan

Misalnya, PT Perorangan “F” yang bergerak di bidang manufaktur, dikenakan tarif pajak yang tinggi. Hal ini menyebabkan profitabilitas PT Perorangan “F” menurun dan memaksa PT Perorangan “F” untuk menaikkan harga jual produknya. Akibatnya, PT Perorangan “F” kalah bersaing dengan pesaing yang dikenakan tarif pajak yang lebih rendah.

Buat kamu yang mau buka usaha di lokasi tertentu, jangan lupa ngurus Izin Gangguan (HO) untuk PT Perorangan. Izin ini penting buat ngejamin kelancaran usaha dan ngehindarin masalah dengan warga sekitar.

Sebaliknya, PT Perorangan “G” yang bergerak di bidang jasa, dikenakan tarif pajak yang rendah. Hal ini menyebabkan profitabilitas PT Perorangan “G” meningkat dan dapat menawarkan harga yang lebih kompetitif. Akibatnya, PT Perorangan “G” lebih mudah bersaing dengan pesaingnya.

Tabel Dampak Positif dan Negatif Tarif Pajak PT Perorangan

| Dampak | Positif | Negatif |

|---|---|---|

| Profitabilitas | Meningkat | Menurun |

| Daya Saing | Meningkat | Menurun |

| Investasi | Meningkat | Menurun |

| Lapangan Kerja | Meningkat | Menurun |

Ringkasan Akhir

Memahami tarif pajak PT Perorangan adalah langkah penting bagi setiap pengusaha. Dengan pengetahuan yang tepat, Anda dapat merencanakan strategi pajak yang optimal dan menjalankan bisnis dengan lebih efisien. Ingat, memahami pajak bukan hanya soal kewajiban, tetapi juga tentang mengelola keuangan bisnis dengan bijak.

Semoga artikel ini bermanfaat dan menginspirasi Anda untuk melangkah lebih maju dalam dunia bisnis!

Pertanyaan Umum (FAQ)

Apakah PT Perorangan wajib memiliki NPWP?

Ya, PT Perorangan wajib memiliki NPWP untuk keperluan pelaporan pajak.

Apakah PT Perorangan bisa mendapatkan pengurangan pajak?

Ya, PT Perorangan bisa mendapatkan pengurangan pajak melalui berbagai program, seperti pengurangan pajak untuk investasi dan pengurangan pajak untuk kegiatan sosial.

Bagaimana cara melaporkan pajak PT Perorangan?

Pelaporan pajak PT Perorangan dilakukan secara online melalui website resmi Direktorat Jenderal Pajak (DJP).

Chat via WhatsApp

Chat via WhatsApp