Memahami Pajak PT Perorangan: Cara Menghitung Pajak PT Perorangan

Cara Menghitung Pajak PT Perorangan – PT Perorangan, atau Perusahaan Terbatas Perorangan, adalah jenis badan usaha yang dimiliki dan dikelola oleh satu orang saja. Pemilik PT Perorangan bertanggung jawab penuh atas segala kewajiban dan hutang perusahaan. Dalam menjalankan bisnis, PT Perorangan juga wajib membayar pajak sesuai dengan peraturan perundang-undangan yang berlaku.

Sebagai PT Perorangan, kamu juga perlu memahami tentang Pajak PT Perorangan agar kewajibanmu terpenuhi dengan baik dan bisnis tetap berjalan lancar.

Jenis Pajak yang Dikenakan pada PT Perorangan

Beberapa jenis pajak yang dikenakan pada PT Perorangan, antara lain:

- Pajak Pertambahan Nilai (PPN): Pajak yang dikenakan atas penjualan barang dan jasa yang dilakukan oleh PT Perorangan. PPN biasanya dihitung berdasarkan persentase tertentu dari nilai barang atau jasa yang dijual.

- Pajak Penghasilan Badan (PPh Badan): Pajak yang dikenakan atas penghasilan yang diperoleh PT Perorangan dari kegiatan usahanya. PPh Badan dihitung berdasarkan tarif tertentu yang ditetapkan oleh pemerintah.

- Pajak Penghasilan Orang Pribadi (PPh Orang Pribadi): Pajak yang dikenakan atas penghasilan yang diperoleh pemilik PT Perorangan sebagai pribadi. PPh Orang Pribadi dihitung berdasarkan tarif tertentu yang ditetapkan oleh pemerintah, dengan mempertimbangkan penghasilan dan status perkawinan pemilik.

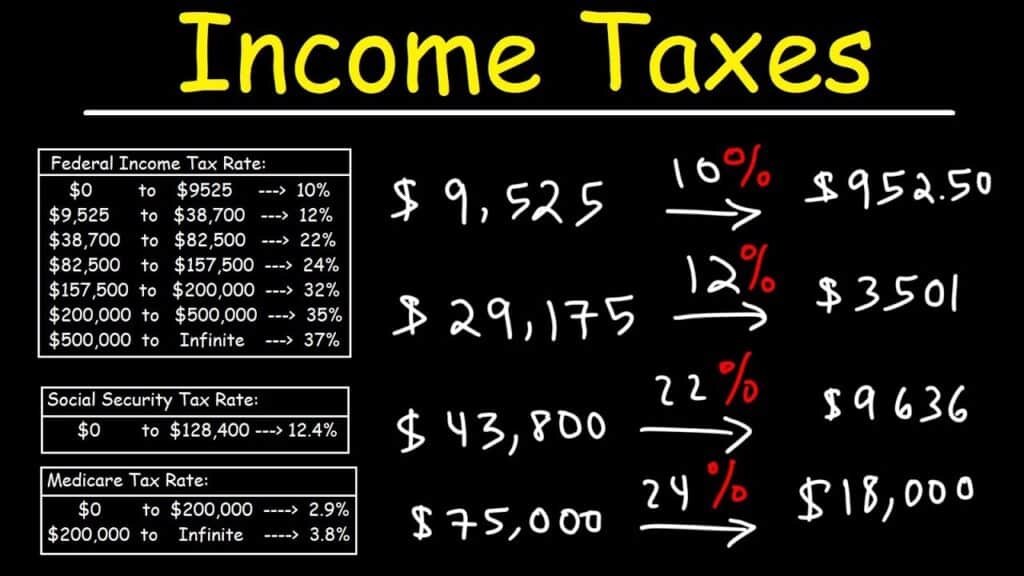

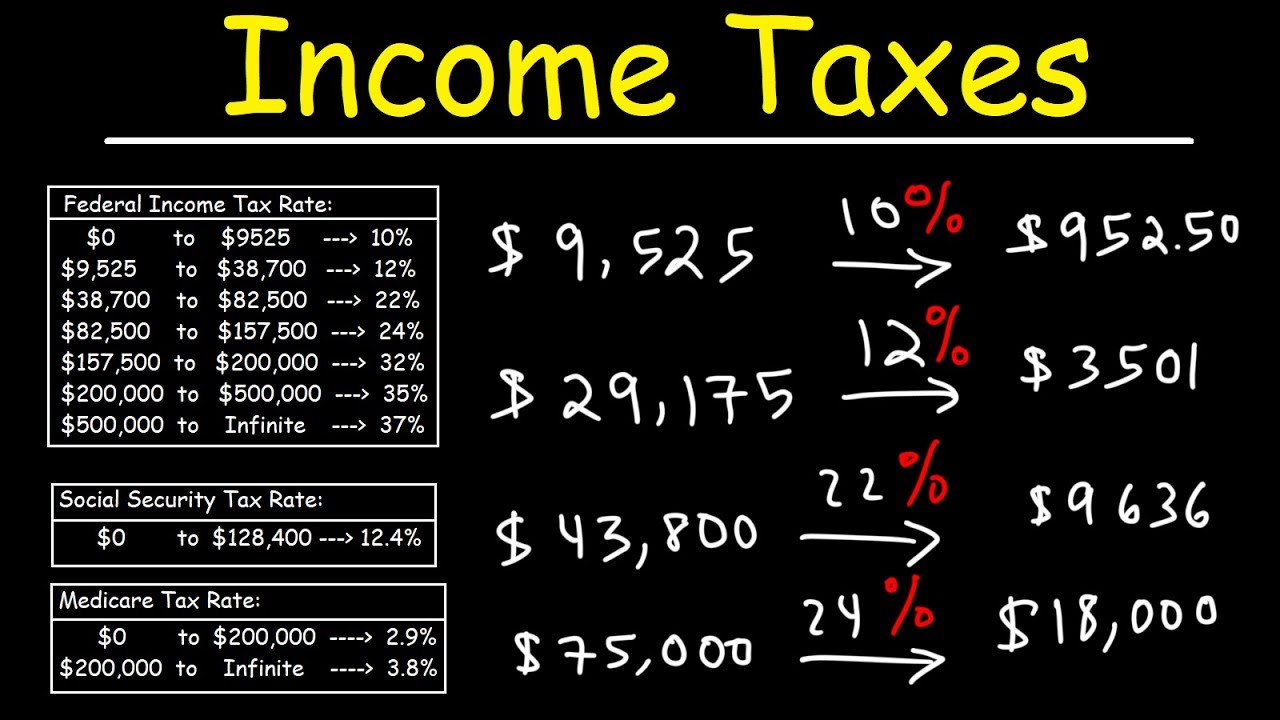

Contoh Perhitungan Pajak

Misalnya, PT Perorangan “JANGKAR GROUPS” memperoleh penghasilan Rp100.000.000,- dari hasil penjualan produk. Jika tarif PPh Badan yang berlaku adalah 25%, maka PPh Badan yang harus dibayar adalah Rp25.000.000,- (25% x Rp100.000.000,-).

Perbedaan Pajak PT Perorangan dan Pajak Badan

Perbedaan utama antara pajak PT Perorangan dan pajak badan terletak pada tanggung jawab pemilik. Pada PT Perorangan, pemilik bertanggung jawab penuh atas kewajiban pajak perusahaan, sedangkan pada badan usaha lainnya, tanggung jawab pajak dibebankan pada badan usaha tersebut.

Tak ingin repot mengurus perizinan PT Perorangan? Serahkan kepada kami! Manfaatkan Jasa Pengurusan Izin Usaha PT Perorangan kami yang cepat, mudah, dan terpercaya.

Skema Perpajakan PT Perorangan

Skema perpajakan PT Perorangan melibatkan beberapa langkah, yaitu:

- Penghitungan Penghasilan: Menghitung total penghasilan yang diperoleh PT Perorangan dari kegiatan usahanya.

- Pengurangan Biaya: Mengurangi biaya-biaya yang terkait dengan kegiatan usaha, seperti biaya produksi, biaya pemasaran, dan biaya operasional lainnya.

- Penghitungan PPh Badan: Menghitung PPh Badan berdasarkan tarif yang berlaku atas penghasilan bersih yang diperoleh.

- Penghitungan PPh Orang Pribadi: Menghitung PPh Orang Pribadi berdasarkan tarif yang berlaku atas penghasilan pemilik PT Perorangan sebagai pribadi.

- Pelaporan Pajak: Menyampaikan laporan pajak kepada Direktorat Jenderal Pajak (DJP) sesuai dengan ketentuan yang berlaku.

Tips Meminimalkan Beban Pajak

Beberapa tips praktis untuk meminimalkan beban pajak PT Perorangan secara legal dan etis, antara lain:

- Manfaatkan fasilitas dan program perpajakan: Pemerintah menyediakan berbagai fasilitas dan program perpajakan yang dapat dimanfaatkan oleh PT Perorangan, seperti pembebasan pajak, pengurangan pajak, dan insentif pajak lainnya.

- Optimalkan pengeluaran usaha: Pastikan pengeluaran usaha yang dicatat sesuai dengan ketentuan perpajakan dan dapat dipertanggungjawabkan.

- Konsultasikan dengan ahli pajak: Konsultasikan dengan ahli pajak untuk mendapatkan informasi dan strategi perpajakan yang tepat.

Prosedur Perhitungan Pajak

Menghitung pajak PT Perorangan membutuhkan pemahaman yang baik tentang prosedur dan aturan yang berlaku. Berikut adalah langkah-langkah sistematis dalam menghitung pajak PT Perorangan:

Langkah-Langkah Perhitungan Pajak

| No | Langkah | Keterangan |

|---|---|---|

| 1 | Menghitung Penghasilan Bruto | Jumlah total pendapatan yang diterima PT Perorangan dari kegiatan usahanya. |

| 2 | Menghitung Biaya Usaha | Jumlah total biaya yang dikeluarkan untuk menjalankan usaha, seperti biaya produksi, biaya pemasaran, dan biaya operasional lainnya. |

| 3 | Menghitung Penghasilan Bersih | Penghasilan Bruto dikurangi dengan Biaya Usaha. |

| 4 | Menghitung PPh Badan | Penghasilan Bersih dikalikan dengan tarif PPh Badan yang berlaku. |

| 5 | Menghitung PPh Orang Pribadi | Penghasilan pemilik PT Perorangan dikalikan dengan tarif PPh Orang Pribadi yang berlaku. |

| 6 | Menghitung Total Pajak Terutang | Jumlah PPh Badan ditambah dengan PPh Orang Pribadi. |

Contoh Kasus Perhitungan Pajak

Misalnya, PT Perorangan “JANGKAR GROUPS” memperoleh penghasilan bruto Rp150.000.000,- dan mengeluarkan biaya usaha sebesar Rp50.000.000,-. Maka penghasilan bersihnya adalah Rp100.000.000,- (Rp150.000.000,- – Rp50.000.000,-). Jika tarif PPh Badan yang berlaku adalah 25%, maka PPh Badan yang harus dibayar adalah Rp25.000.000,- (25% x Rp100.000.000,-).

Membangun bisnis telekomunikasi dengan PT Perorangan? Pastikan PT Peroranganmu memiliki Izin Usaha Telekomunikasi untuk PT Perorangan yang lengkap dan sesuai.

Misalnya, pemilik PT Perorangan “JANGKAR GROUPS” menerima gaji Rp50.000.000,- dan tarif PPh Orang Pribadi yang berlaku adalah 15%, maka PPh Orang Pribadi yang harus dibayar adalah Rp7.500.000,- (15% x Rp50.000.000,-). Total pajak terutang adalah Rp32.500.000,- (Rp25.000.000,- + Rp7.500.000,-).

Butuh bantuan untuk mengurus perizinan PT Perorangan? Hubungi kami untuk mendapatkan Konsultasi Perizinan PT Perorangan yang profesional dan terpercaya.

Cara Menghitung PPh Badan dan PPh Orang Pribadi

PPh Badan dihitung berdasarkan tarif tertentu yang ditetapkan oleh pemerintah, sedangkan PPh Orang Pribadi dihitung berdasarkan tarif tertentu yang ditetapkan oleh pemerintah, dengan mempertimbangkan penghasilan dan status perkawinan pemilik.

Cara Menghitung Pajak Atas Keuntungan Penjualan Aset

Keuntungan penjualan aset yang dimiliki PT Perorangan juga dikenakan pajak. Pajak atas keuntungan penjualan aset dihitung berdasarkan tarif tertentu yang ditetapkan oleh pemerintah.

Butuh panduan lengkap tentang perizinan PT Perorangan? Temukan semua informasi yang kamu butuhkan di Panduan Lengkap Perizinan PT Perorangan.

Panduan Praktis Menghitung Pajak

PT Perorangan dapat menghitung pajak secara manual dengan menggunakan rumus dan tabel perpajakan yang disediakan oleh DJP. Selain itu, PT Perorangan juga dapat menggunakan aplikasi perhitungan pajak yang tersedia di pasaran untuk mempermudah proses perhitungan pajak.

Pentingnya Mencatat Transaksi

Mencatat semua transaksi keuangan PT Perorangan secara detail dan akurat sangat penting untuk menghitung pajak dengan benar. Catatan transaksi yang lengkap dan akurat akan membantu PT Perorangan dalam:

Keuntungan Mencatat Transaksi

- Menghitung Pajak dengan Benar: Catatan transaksi yang akurat akan membantu PT Perorangan dalam menghitung penghasilan, biaya, dan pajak yang terutang dengan tepat.

- Mempermudah Pelaporan Pajak: Catatan transaksi yang lengkap akan mempermudah PT Perorangan dalam mengisi formulir laporan pajak.

- Mencegah Kesalahan dan Sanksi: Catatan transaksi yang akurat akan membantu PT Perorangan dalam menghindari kesalahan dalam pelaporan pajak dan sanksi yang mungkin dijatuhkan.

- Mempermudah Audit Pajak: Catatan transaksi yang lengkap dan akurat akan memudahkan proses audit pajak oleh DJP.

Contoh Format Pencatatan Transaksi

Berikut adalah contoh format pencatatan transaksi yang dapat digunakan oleh PT Perorangan:

| Tanggal | Keterangan | Debit | Kredit |

|---|---|---|---|

| 2023-03-01 | Penjualan Barang | Rp100.000.000,- | – |

| 2023-03-01 | Pembelian Bahan Baku | – | Rp50.000.000,- |

| 2023-03-01 | Pengeluaran Gaji | – | Rp20.000.000,- |

| 2023-03-01 | Pembayaran Sewa Kantor | – | Rp10.000.000,- |

Ilustrasi Pentingnya Catatan Transaksi

Misalnya, PT Perorangan “JANGKAR GROUPS” lupa mencatat transaksi pembelian bahan baku sebesar Rp10.000.000,-. Akibatnya, penghasilan bersih yang dihitung menjadi lebih tinggi dan pajak yang terutang menjadi lebih besar. Jika DJP melakukan audit pajak, “JANGKAR GROUPS” akan dikenai sanksi karena kesalahan dalam pelaporan pajak.

Masih bingung soal perizinan PT Perorangan? Cek Izin Usaha PT Perorangan: FAQ untuk menjawab pertanyaan-pertanyaan yang sering muncul.

Tips Menjaga Akurasi dan Kelengkapan Pencatatan Transaksi

Berikut adalah beberapa tips untuk menjaga akurasi dan kelengkapan pencatatan transaksi:

- Catat semua transaksi: Catat semua transaksi keuangan PT Perorangan, baik penerimaan maupun pengeluaran.

- Catat secara detail: Catat detail transaksi, seperti tanggal, keterangan, jumlah, dan bukti transaksi.

- Simpan bukti transaksi: Simpan semua bukti transaksi, seperti faktur, nota, dan kuitansi.

- Lakukan pengecekan berkala: Lakukan pengecekan berkala terhadap catatan transaksi untuk memastikan keakuratan dan kelengkapannya.

Kewajiban Pelaporan Pajak

PT Perorangan memiliki kewajiban untuk menyampaikan laporan pajak kepada DJP secara berkala. Laporan pajak yang harus diajukan oleh PT Perorangan, antara lain:

Jenis-Jenis Laporan Pajak

- Surat Pemberitahuan (SPT) Tahunan PPh Badan: Laporan pajak yang berisi data penghasilan, biaya, dan pajak yang terutang PT Perorangan selama satu tahun pajak.

- SPT Tahunan PPh Orang Pribadi: Laporan pajak yang berisi data penghasilan, biaya, dan pajak yang terutang pemilik PT Perorangan sebagai pribadi selama satu tahun pajak.

Cara Mengisi Formulir Laporan Pajak

Formulir laporan pajak PT Perorangan dapat diunduh dari website DJP atau diperoleh di kantor pajak terdekat. PT Perorangan harus mengisi formulir laporan pajak dengan benar dan lengkap, sesuai dengan data yang tercatat dalam catatan transaksi.

Panduan Praktis Menyampaikan Laporan Pajak

PT Perorangan dapat menyampaikan laporan pajak secara online melalui website DJP atau secara offline dengan mengunjungi kantor pajak terdekat.

Izin usaha bukan hanya sekedar dokumen, tapi bukti legalitas dan kepercayaan dirimu. Pahami Pentingnya Izin Usaha bagi PT Perorangan untuk memaksimalkan bisnis.

Sanksi Pelanggaran Kewajiban Pelaporan

PT Perorangan yang tidak memenuhi kewajiban pelaporan pajak akan dikenai sanksi, seperti denda, pencabutan izin usaha, dan bahkan hukuman pidana.

Mau menjalankan usaha transportasi? Pastikan PT Peroranganmu memiliki Izin Usaha Transportasi untuk PT Perorangan agar operasionalmu legal dan terjamin.

Contoh Kasus Pelaporan Pajak, Cara Menghitung Pajak PT Perorangan

Misalnya, PT Perorangan “JANGKAR GROUPS” tidak menyampaikan SPT Tahunan PPh Badan dan SPT Tahunan PPh Orang Pribadi tepat waktu. Akibatnya, “JANGKAR GROUPS” dikenai denda keterlambatan dan sanksi lainnya.

Nomor Induk Berusaha (NIB) adalah identitas penting bagi PT Perorangan. Ketahui lebih lanjut tentang Nomor Induk Berusaha (NIB) untuk PT Perorangan dan cara mendapatkannya.

Tips Mengatur Pajak PT Perorangan

Mengatur pajak PT Perorangan dengan baik akan membantu meminimalkan beban pajak dan memastikan kepatuhan terhadap peraturan perpajakan. Berikut adalah beberapa tips praktis untuk mengatur pajak PT Perorangan:

Tips Meminimalkan Beban Pajak

- Manfaatkan Fasilitas Perpajakan: Manfaatkan fasilitas perpajakan yang tersedia, seperti pembebasan pajak, pengurangan pajak, dan insentif pajak lainnya.

- Optimalkan Pengeluaran Usaha: Pastikan pengeluaran usaha yang dicatat sesuai dengan ketentuan perpajakan dan dapat dipertanggungjawabkan.

- Konsultasikan dengan Ahli Pajak: Konsultasikan dengan ahli pajak untuk mendapatkan informasi dan strategi perpajakan yang tepat.

- Perhatikan Deadline Pelaporan: Pastikan laporan pajak diajukan tepat waktu untuk menghindari denda keterlambatan.

- Simpan Bukti Transaksi: Simpan semua bukti transaksi untuk mempermudah proses audit pajak.

Manfaat Fasilitas dan Program Perpajakan

Pemerintah menyediakan berbagai fasilitas dan program perpajakan yang dapat dimanfaatkan oleh PT Perorangan, seperti:

- Tax Holiday: Pembebasan pajak penghasilan untuk jangka waktu tertentu bagi perusahaan yang beroperasi di sektor tertentu.

- Tax Allowance: Pengurangan pajak penghasilan atas biaya tertentu, seperti biaya penelitian dan pengembangan.

- Tax Deduction: Pengurangan pajak penghasilan atas biaya tertentu, seperti biaya pendidikan dan biaya kesehatan.

Strategi Pengoptimalan Pajak

Beberapa strategi pengoptimalan pajak yang dapat diterapkan oleh PT Perorangan, antara lain:

- Menyusun Struktur Bisnis yang Tepat: Memilih struktur bisnis yang tepat dapat membantu meminimalkan beban pajak.

- Memanfaatkan Penghindaran Pajak yang Legal: Memanfaatkan penghindaran pajak yang legal, seperti memanfaatkan fasilitas perpajakan yang tersedia.

- Mengelola Pengeluaran Usaha: Mengelola pengeluaran usaha secara efisien dapat membantu meminimalkan beban pajak.

Pengalaman Pribadi dalam Mengatur Pajak

Sebagai contoh, saya pernah mengalami kesulitan dalam memahami peraturan perpajakan dan mengelola pajak PT Perorangan. Namun, setelah berkonsultasi dengan ahli pajak, saya mendapatkan informasi dan strategi perpajakan yang tepat, sehingga dapat meminimalkan beban pajak dan memastikan kepatuhan terhadap peraturan perpajakan.

Berencana menambang? Siapkan dirimu dengan mengurus Izin Usaha Pertambangan untuk PT Perorangan agar kegiatan pertambanganmu legal dan terjamin.

Rekomendasi Sumber Informasi dan Konsultasi Pajak

Beberapa sumber informasi dan konsultasi pajak yang terpercaya, antara lain:

- Website Direktorat Jenderal Pajak (DJP): Website DJP menyediakan berbagai informasi tentang peraturan perpajakan, formulir pajak, dan panduan pelaporan pajak.

- Kantor Pajak Terdekat: Kantor pajak terdekat dapat memberikan informasi dan konsultasi tentang peraturan perpajakan.

- Ahli Pajak: Ahli pajak dapat memberikan informasi dan strategi perpajakan yang tepat sesuai dengan kebutuhan PT Perorangan.

Kesimpulan

Memahami cara menghitung pajak PT Perorangan merupakan langkah penting dalam menjalankan bisnis Anda. Dengan memahami kewajiban pajak dan mengikuti prosedur yang benar, Anda dapat menjalankan bisnis dengan tenang dan terhindar dari masalah hukum. Jangan ragu untuk berkonsultasi dengan ahli pajak jika Anda membutuhkan bantuan dalam memahami dan memenuhi kewajiban perpajakan Anda.

Kumpulan FAQ

Apakah PT Perorangan wajib membayar PPN?

Ingin ekspor produkmu? Pastikan PT Peroranganmu sudah mengantongi Izin Ekspor untuk PT Perorangan agar prosesnya lancar dan sesuai regulasi.

Ya, PT Perorangan wajib membayar PPN jika melakukan kegiatan usaha yang dikenakan PPN.

Bagaimana jika saya tidak bisa membayar pajak tepat waktu?

Anda dapat mengajukan permohonan penangguhan pembayaran pajak dengan alasan yang sah.

Dimana saya bisa mendapatkan informasi lebih lanjut tentang perpajakan PT Perorangan?

Anda dapat mengunjungi website resmi Direktorat Jenderal Pajak (DJP) atau berkonsultasi dengan konsultan pajak.

Chat via WhatsApp

Chat via WhatsApp