Memahami Pajak Mineral Bukan Logam dan Batuan

Pajak Mineral Bukan Logam dan Batuan untuk PT Perorangan – Mineral bukan logam dan batuan merupakan sumber daya alam yang memiliki peran penting dalam berbagai sektor industri di Indonesia. Mulai dari konstruksi, pertanian, hingga manufaktur, mineral ini menjadi bahan baku utama dalam berbagai proses produksi. Namun, eksploitasi dan pemanfaatan mineral ini juga menimbulkan kewajiban pajak bagi para pelaku usaha, termasuk PT Perorangan.

Butuh software akuntansi untuk menghitung dan melaporkan pajak? Software Akuntansi untuk Menghitung dan Melaporkan Pajak PT Perorangan bisa jadi solusi yang tepat.

Untuk memahami kewajiban pajak ini, mari kita bahas lebih lanjut tentang pajak mineral bukan logam dan batuan.

Membuka usaha jasa perbankan? Izin Usaha Jasa Perbankan untuk PT Perorangan harus kamu perhatikan dengan baik.

Jenis Mineral Bukan Logam dan Batuan yang Dikenaikan Pajak

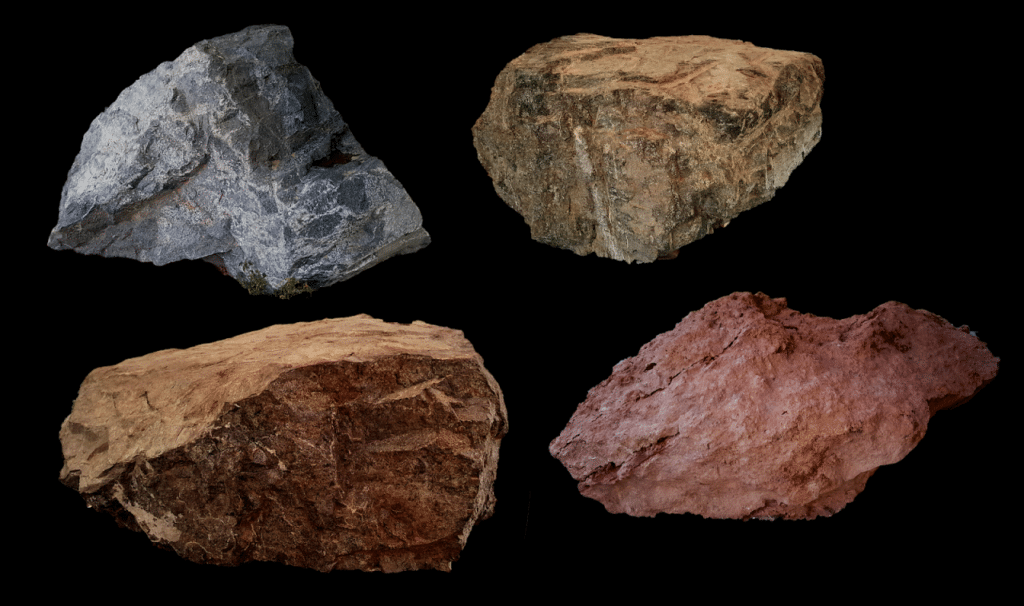

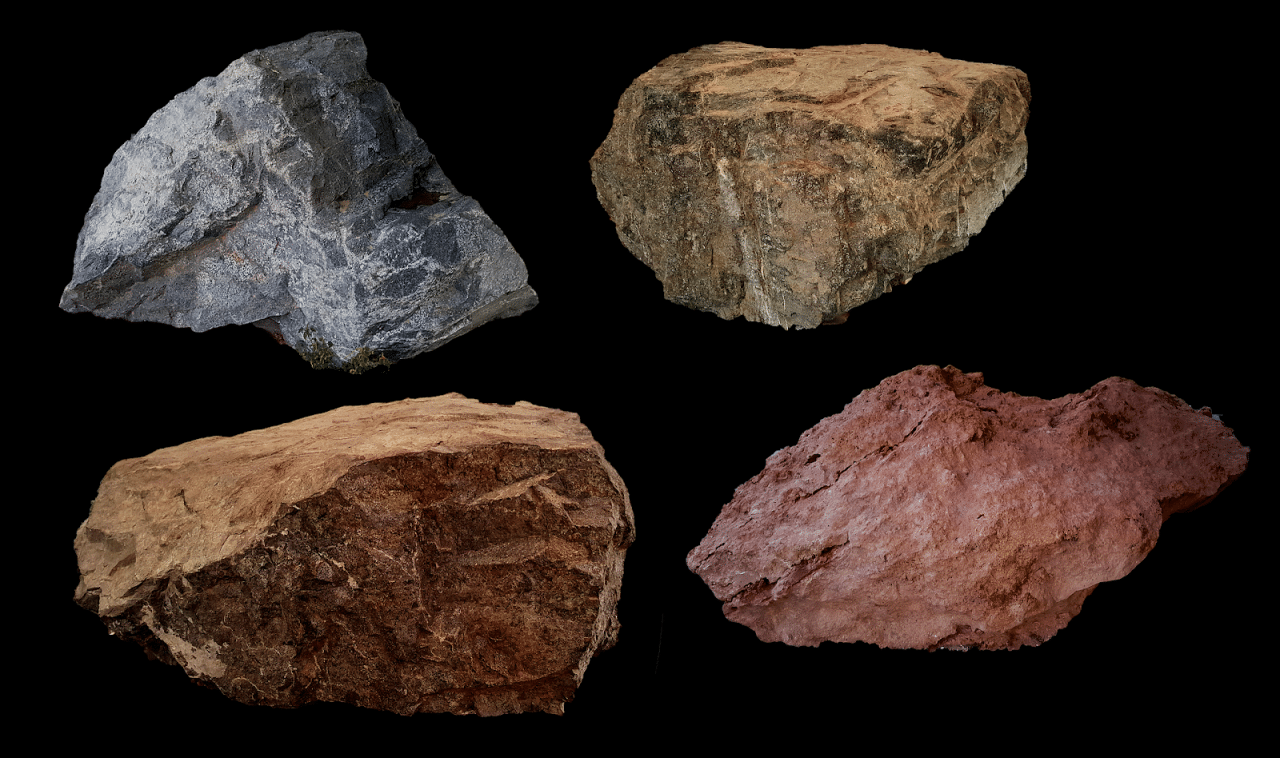

Pajak mineral bukan logam dan batuan dikenakan atas berbagai jenis mineral yang tidak termasuk dalam kategori logam. Berikut beberapa contohnya:

- Batu bara

- Batu kapur

- Batu gamping

- Batu pasir

- Batu granit

- Marmer

- Batu andesit

- Batu apung

- Kawat asbes

- Garam

- Batu bata

- Keramik

- Kaca

Dasar Hukum Pajak Mineral Bukan Logam dan Batuan

Dasar hukum terkait pajak mineral bukan logam dan batuan tertuang dalam beberapa peraturan perundang-undangan, di antaranya:

- Undang-Undang Nomor 7 Tahun 1983 tentang Pertambangan Umum

- Undang-Undang Nomor 33 Tahun 2004 tentang Perimbangan Keuangan antara Pemerintah Pusat dan Daerah

- Undang-Undang Nomor 28 Tahun 2009 tentang Pajak Daerah dan Retribusi Daerah

- Peraturan Menteri Keuangan Nomor 137/PMK.03/2010 tentang Tata Cara Pemungutan Pajak dan Retribusi Daerah di Bidang Pertambangan Mineral dan Batubara

Contoh Mineral Bukan Logam dan Batuan yang Dikenaikan Pajak di Indonesia

Indonesia memiliki kekayaan alam yang melimpah, termasuk mineral bukan logam dan batuan. Berikut beberapa contoh mineral yang umum ditemukan di Indonesia dan dikenakan pajak:

- Batu bara di Kalimantan dan Sumatera

- Batu kapur di Jawa Timur dan Sulawesi Selatan

- Batu pasir di Jawa Barat dan Nusa Tenggara Barat

- Marmer di Jawa Tengah dan Jawa Timur

- Batu andesit di Jawa Barat dan Jawa Tengah

Perbedaan Perhitungan Pajak untuk Mineral yang Diekspor dan Dijual di Dalam Negeri

Perhitungan pajak mineral bukan logam dan batuan berbeda antara mineral yang diekspor dan yang dijual di dalam negeri. Untuk mineral yang diekspor, perhitungan pajak didasarkan pada nilai ekspor, sedangkan untuk mineral yang dijual di dalam negeri, perhitungan pajak didasarkan pada nilai jual di dalam negeri.

- Pajak Mineral yang Diekspor:Pajak dihitung berdasarkan nilai ekspor mineral, yaitu harga jual mineral di pasar internasional.

- Pajak Mineral yang Dijual di Dalam Negeri:Pajak dihitung berdasarkan nilai jual mineral di dalam negeri, yaitu harga jual mineral di pasar domestik.

Kewajiban Pajak PT Perorangan untuk Mineral Bukan Logam dan Batuan

Sebagai PT Perorangan yang bergerak di bidang pertambangan mineral bukan logam dan batuan, memahami kewajiban pajak merupakan hal yang sangat penting. Kewajiban pajak ini meliputi berbagai aspek, mulai dari identifikasi jenis pajak yang harus dibayarkan hingga cara memenuhi kewajiban tersebut.

Membuka usaha yang membutuhkan izin khusus? Izin Khusus untuk PT Perorangan bisa jadi panduan untukmu.

Mengenali Kewajiban Pajak PT Perorangan

PT Perorangan dapat mengidentifikasi kewajiban pajaknya dengan memperhatikan beberapa faktor, di antaranya:

- Jenis Mineral yang Ditambang:Setiap jenis mineral memiliki aturan pajak yang berbeda. PT Perorangan perlu mengetahui jenis mineral yang ditambang dan aturan pajaknya.

- Lokasi Tambang:Pajak mineral bukan logam dan batuan diatur oleh pemerintah daerah. PT Perorangan perlu mengetahui lokasi tambang dan aturan pajak yang berlaku di daerah tersebut.

- Volume Penambangan:Besaran pajak mineral bukan logam dan batuan dihitung berdasarkan volume penambangan. PT Perorangan perlu mencatat dan melaporkan volume penambangan secara akurat.

- Nilai Jual Mineral:Pajak mineral bukan logam dan batuan dihitung berdasarkan nilai jual mineral. PT Perorangan perlu mencatat dan melaporkan nilai jual mineral secara akurat.

Langkah-langkah Memenuhi Kewajiban Pajak

Untuk memenuhi kewajiban pajak, PT Perorangan perlu melakukan beberapa langkah:

- Melakukan Registrasi Pajak:PT Perorangan perlu mendaftarkan diri sebagai wajib pajak di Kantor Pelayanan Pajak (KPP) setempat.

- Menyusun Laporan Pajak:PT Perorangan perlu menyusun laporan pajak yang berisi data penambangan dan nilai jual mineral.

- Membayar Pajak Tepat Waktu:PT Perorangan wajib membayar pajak sesuai dengan ketentuan yang berlaku dan batas waktu yang ditentukan.

- Menyimpan Bukti Pembayaran:PT Perorangan perlu menyimpan bukti pembayaran pajak sebagai arsip.

Contoh Skenario dan Analisis Kewajiban Pajak

Misalnya, PT Perorangan “Batu Mulia” menambang batu kapur di Jawa Timur. Dalam satu tahun, PT Batu Mulia menambang batu kapur sebanyak 10.000 ton dengan nilai jual Rp. 100.000 per ton. Berdasarkan peraturan daerah, tarif pajak batu kapur adalah 5% dari nilai jual.

Rencana buka usaha pendidikan? Pastikan izinnya lengkap! Izin Usaha Pendidikan untuk PT Perorangan bisa jadi panduan untukmu.

Maka, kewajiban pajak PT Batu Mulia adalah:

- Nilai jual total: 10.000 ton x Rp. 100.000/ton = Rp. 1.000.000.000

- Kewajiban pajak: Rp. 1.000.000.000 x 5% = Rp. 50.000.000

Tabel Kewajiban Pajak PT Perorangan untuk Mineral Bukan Logam dan Batuan

| Jenis Pajak | Dasar Perhitungan | Tarif |

|---|---|---|

| Pajak Mineral Bukan Logam dan Batuan | Nilai jual mineral | Bervariasi, tergantung jenis mineral dan peraturan daerah |

| Pajak Penghasilan Badan | Keuntungan bersih PT Perorangan | 25% |

| Pajak Pertambahan Nilai (PPN) | Nilai tambah mineral | 10% |

Pengaruh Pajak Mineral Bukan Logam dan Batuan terhadap Bisnis PT Perorangan

Pajak mineral bukan logam dan batuan memiliki pengaruh yang signifikan terhadap profitabilitas bisnis PT Perorangan. Pajak ini merupakan beban tambahan yang harus ditanggung oleh PT Perorangan, sehingga dapat memengaruhi keuntungan yang diperoleh. Namun, dengan memahami dan menerapkan strategi yang tepat, PT Perorangan dapat meminimalkan beban pajak dan meningkatkan profitabilitas.

Berencana ekspor produkmu? Pastikan izinnya sudah lengkap! Izin Ekspor untuk PT Perorangan bisa jadi panduan untukmu.

Dampak Pajak terhadap Profitabilitas

Pajak mineral bukan logam dan batuan dapat mengurangi keuntungan PT Perorangan karena merupakan beban tambahan yang harus ditanggung. Semakin tinggi tarif pajak, semakin besar pengurangan keuntungan yang dialami PT Perorangan. Hal ini dapat memengaruhi kemampuan PT Perorangan untuk berkembang dan berinvestasi.

Sertifikat Standar bisa jadi nilai tambah untuk bisnismu! Sertifikat Standar untuk PT Perorangan bisa kamu dapatkan dengan mudah.

Strategi Meminimalkan Beban Pajak

PT Perorangan dapat menerapkan beberapa strategi untuk meminimalkan beban pajak:

- Memperoleh Insentif Pajak:Pemerintah daerah terkadang memberikan insentif pajak bagi PT Perorangan yang melakukan kegiatan pertambangan di daerahnya. PT Perorangan perlu mencari informasi dan memanfaatkan insentif pajak ini.

- Mengelola Biaya Operasional:Dengan mengelola biaya operasional secara efisien, PT Perorangan dapat mengurangi keuntungan bersih dan meminimalkan beban pajak penghasilan.

- Menghitung Pajak dengan Akurat:PT Perorangan perlu menghitung pajak dengan akurat dan teliti untuk menghindari kesalahan dan denda.

- Menggunakan Jasa Konsultan Pajak:PT Perorangan dapat memanfaatkan jasa konsultan pajak untuk membantu mengelola kewajiban pajak dan meminimalkan beban pajak.

Pengalaman Pribadi dan Opini tentang Transparansi dan Akuntabilitas, Pajak Mineral Bukan Logam dan Batuan untuk PT Perorangan

Pengalaman pribadi menunjukkan bahwa transparansi dan akuntabilitas dalam pembayaran pajak mineral bukan logam dan batuan sangat penting. PT Perorangan yang transparan dan akuntabel dalam pembayaran pajaknya akan mendapatkan kepercayaan dari pemerintah dan masyarakat. Selain itu, hal ini juga dapat meminimalkan risiko denda dan sanksi.

Ingin meminimalisir biaya pajak? Tips Menghemat Pajak PT Perorangan bisa jadi solusi untukmu!

Peran JANGKAR GROUPS dalam Bisnis Mineral Bukan Logam dan Batuan

JANGKAR GROUPS hadir sebagai solusi bagi PT Perorangan yang membutuhkan bantuan dalam mengelola kewajiban pajak mineral bukan logam dan batuan. Dengan pengalaman dan keahlian di bidang perpajakan, JANGKAR GROUPS dapat membantu PT Perorangan untuk meminimalkan beban pajak dan memaksimalkan keuntungan.

Membuka PT Perorangan? Pasti kamu butuh panduan soal pajak! Konsultasi Pajak PT Perorangan bisa bantu kamu memahami kewajiban pajak dan cara menghitungnya.

Bantuan JANGKAR GROUPS untuk PT Perorangan

JANGKAR GROUPS dapat membantu PT Perorangan dalam berbagai hal, di antaranya:

- Konsultasi Pajak:JANGKAR GROUPS memberikan konsultasi terkait aturan pajak mineral bukan logam dan batuan.

- Persiapan Laporan Pajak:JANGKAR GROUPS membantu PT Perorangan dalam menyusun laporan pajak yang akurat dan sesuai dengan ketentuan.

- Optimalisasi Strategi Pajak:JANGKAR GROUPS membantu PT Perorangan dalam mengoptimalkan strategi pajak untuk meminimalkan beban pajak.

- Pengurusan Pajak:JANGKAR GROUPS membantu PT Perorangan dalam mengurus kewajiban pajak, seperti pembayaran pajak dan pelaporan.

Contoh Bantuan JANGKAR GROUPS

Misalnya, PT Perorangan “Batu Sejahtera” mengalami kesulitan dalam menghitung pajak mineral yang ditambang. Dengan bantuan JANGKAR GROUPS, PT Batu Sejahtera berhasil menghitung pajak dengan akurat dan meminimalkan beban pajak. JANGKAR GROUPS juga membantu PT Batu Sejahtera dalam mengurus perizinan dan pelaporan pajak.

Mau terjun ke dunia pertambangan? Izin Usaha Pertambangan untuk PT Perorangan harus kamu urus dengan benar.

Diagram Alir Kerjasama PT Perorangan dan JANGKAR GROUPS

Diagram alir berikut menggambarkan proses kerjasama antara PT Perorangan dan JANGKAR GROUPS dalam mengelola pajak mineral bukan logam dan batuan:

- PT Perorangan menghubungi JANGKAR GROUPS untuk mendapatkan konsultasi pajak.

- JANGKAR GROUPS memberikan konsultasi terkait aturan pajak dan strategi optimalisasi pajak.

- PT Perorangan memberikan data penambangan dan nilai jual mineral kepada JANGKAR GROUPS.

- JANGKAR GROUPS membantu PT Perorangan dalam menyusun laporan pajak dan mengurus pembayaran pajak.

- JANGKAR GROUPS memberikan laporan hasil pekerjaan kepada PT Perorangan.

Simpulan Akhir

Memahami pajak mineral bukan logam dan batuan untuk PT Perorangan merupakan langkah penting dalam menjalankan bisnis pertambangan secara legal dan bertanggung jawab. Dengan memahami kewajiban pajak, mengelola strategi pajak dengan tepat, dan memanfaatkan bantuan dari para profesional, Anda dapat memaksimalkan profitabilitas bisnis dan berkontribusi pada pembangunan ekonomi Indonesia.

Bingung menghitung pajak? Cara Menghitung Pajak PT Perorangan bisa jadi panduan praktis untukmu.

FAQ Terpadu: Pajak Mineral Bukan Logam Dan Batuan Untuk PT Perorangan

Apakah semua jenis mineral bukan logam dan batuan dikenai pajak?

Tidak semua jenis mineral bukan logam dan batuan dikenai pajak. Pajak hanya dikenakan pada jenis-jenis tertentu yang telah ditetapkan dalam peraturan perundang-undangan.

Bagaimana cara menghitung pajak mineral bukan logam dan batuan yang diekspor?

Perhitungan pajak mineral bukan logam dan batuan yang diekspor menggunakan tarif yang berbeda dengan yang dijual di dalam negeri. Tarif pajak dan dasar perhitungannya diatur dalam peraturan perundang-undangan.

Apakah PT Perorangan dapat mengajukan pengurangan atau pembebasan pajak?

Terdapat beberapa skema pengurangan atau pembebasan pajak yang dapat diajukan oleh PT Perorangan, seperti investasi di bidang tertentu atau program sosial. Syarat dan ketentuannya diatur dalam peraturan perundang-undangan.

Chat via WhatsApp

Chat via WhatsApp