Pajak Penghasilan Pasal 21 untuk Karyawan PT Perorangan

Pajak Penghasilan (PPh) Pasal 21 merupakan pajak yang dikenakan atas penghasilan yang diterima oleh seorang karyawan. PPh Pasal 21 untuk karyawan PT Perorangan memiliki beberapa perbedaan dengan PPh Pasal 21 untuk karyawan perusahaan besar. Artikel ini akan membahas secara rinci tentang PPh Pasal 21 yang dikenakan pada karyawan PT Perorangan, mulai dari mekanisme pemotongan dan pelaporan, hingga dampaknya pada kesejahteraan karyawan.

Sebagai pemilik PT Perorangan, kamu juga wajib membayar Pajak Bumi dan Bangunan (PBB) untuk PT Perorangan. PBB merupakan pajak yang dikenakan atas kepemilikan tanah dan bangunan. Yuk, pahami kewajibanmu dan penuhi kewajiban pajak PBB dengan tepat waktu!

Pengertian PPh Pasal 21 untuk Karyawan PT Perorangan

PPh Pasal 21 untuk karyawan PT Perorangan adalah pajak yang dikenakan atas penghasilan yang diterima oleh karyawan dari PT Perorangan. PT Perorangan adalah badan usaha yang dimiliki dan dikelola oleh satu orang saja. Penghasilan karyawan PT Perorangan meliputi gaji, tunjangan, dan bonus yang diterima selama masa kerja.

Perhitungan PPh Pasal 21 untuk Karyawan PT Perorangan

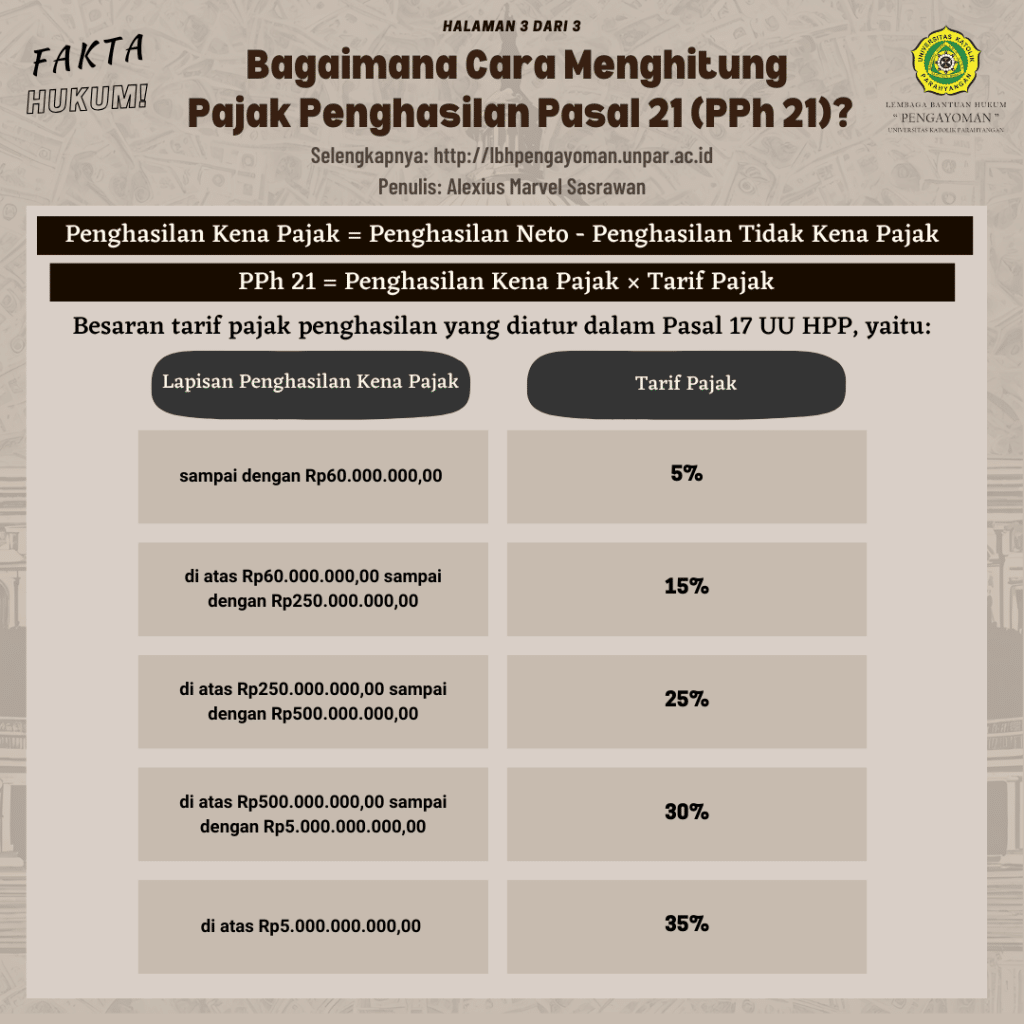

Perhitungan PPh Pasal 21 untuk karyawan PT Perorangan dilakukan dengan menggunakan tarif progresif. Tarif progresif berarti semakin tinggi penghasilan, semakin tinggi pula tarif pajaknya. Berikut adalah contoh perhitungan PPh Pasal 21 untuk karyawan PT Perorangan:

| Penghasilan Bruto | Potongan | Penghasilan Neto | PPh Pasal 21 |

|---|---|---|---|

| Rp 5.000.000 | Rp 500.000 | Rp 4.500.000 | Rp 150.000 |

Keterangan:

- Penghasilan Bruto adalah total penghasilan yang diterima karyawan sebelum dipotong pajak dan iuran.

- Potongan adalah biaya yang dikurangkan dari penghasilan bruto, seperti iuran BPJS Kesehatan dan BPJS Ketenagakerjaan.

- Penghasilan Neto adalah penghasilan bruto dikurangi dengan potongan.

- PPh Pasal 21 dihitung berdasarkan tarif progresif yang berlaku.

Perbedaan PPh Pasal 21 Karyawan PT Perorangan dan Perusahaan Besar

Berikut adalah tabel yang menunjukkan perbedaan PPh Pasal 21 untuk karyawan PT Perorangan dan karyawan perusahaan besar:

| Aspek | Karyawan PT Perorangan | Karyawan Perusahaan Besar |

|---|---|---|

| Tarif Pajak | Tarif Progresif | Tarif Progresif |

| Penghasilan Tidak Kena Pajak (PTKP) | Sama dengan PTKP untuk karyawan perusahaan besar | Sama dengan PTKP untuk karyawan perusahaan besar |

| Mekanisme Pemotongan | Dipotong oleh PT Perorangan | Dipotong oleh perusahaan besar |

| Pelaporan | Dilaporkan oleh PT Perorangan | Dilaporkan oleh perusahaan besar |

Mekanisme Pemotongan PPh Pasal 21

Pemotongan PPh Pasal 21 pada gaji karyawan PT Perorangan dilakukan oleh PT Perorangan. PT Perorangan wajib memotong PPh Pasal 21 dari gaji karyawan setiap bulan dan disetorkan ke kas negara melalui bank yang ditunjuk.

Pengelolaan pajak PT Perorangan yang efektif bisa jadi kunci sukses usahamu. Studi Kasus: Pengelolaan Pajak PT Perorangan yang Efektif bisa memberikan gambaran tentang strategi dan praktik terbaik dalam mengelola pajak. Yuk, pelajari dan terapkan strategi yang tepat untuk usahamu!

Prosedur Pelaporan PPh Pasal 21

PT Perorangan wajib melaporkan PPh Pasal 21 yang dipotong dari gaji karyawan setiap bulan. Pelaporan dilakukan melalui sistem e-SPT Pajak Penghasilan (PPh) Orang Pribadi. Berikut adalah contoh prosedur pelaporan PPh Pasal 21 yang dilakukan oleh PT Perorangan:

- Login ke situs DJP Online.

- Pilih menu “e-SPT PPh Orang Pribadi”.

- Pilih jenis SPT “SPT Tahunan PPh Orang Pribadi”.

- Lengkapi data SPT dengan informasi PPh Pasal 21 yang dipotong dari gaji karyawan.

- Kirim SPT melalui DJP Online.

PT Perorangan wajib melaporkan PPh Pasal 21 yang dipotong dari gaji karyawan setiap bulan. Pelaporan dilakukan melalui sistem e-SPT Pajak Penghasilan (PPh) Orang Pribadi. PT Perorangan wajib menyimpan bukti potong PPh Pasal 21 yang diberikan kepada karyawan.

Berencana untuk terjun ke dunia konstruksi? PT Perorangan bisa jadi pilihan yang tepat! Tapi sebelum memulai, pastikan kamu sudah mengantongi Izin Usaha Konstruksi untuk PT Perorangan. Izin ini menunjukan bahwa usaha kamu legal dan siap untuk menjalankan proyek konstruksi dengan aman dan profesional.

Kewajiban dan Hak Karyawan PT Perorangan Terkait PPh Pasal 21

Karyawan PT Perorangan memiliki beberapa kewajiban dan hak terkait PPh Pasal 21.

Kewajiban Karyawan PT Perorangan

- Memberikan Nomor Pokok Wajib Pajak (NPWP) kepada PT Perorangan.

- Memberikan informasi yang benar dan lengkap tentang penghasilan dan potongan yang diterima.

- Meminta bukti potong PPh Pasal 21 kepada PT Perorangan.

Hak Karyawan PT Perorangan

- Mendapatkan bukti potong PPh Pasal 21 dari PT Perorangan.

- Mendapatkan penjelasan tentang PPh Pasal 21 dari PT Perorangan.

- Mengajukan keberatan jika merasa PPh Pasal 21 yang dipotong tidak sesuai.

Dampak PPh Pasal 21 pada Karyawan PT Perorangan

PPh Pasal 21 memiliki dampak positif dan negatif bagi karyawan PT Perorangan.

Ingin mengembangkan usaha perkebunan? PT Perorangan bisa jadi pilihan yang tepat! Tapi jangan lupa untuk mengurus Izin Usaha Perkebunan untuk PT Perorangan. Izin ini penting untuk memastikan usahamu legal dan dapat beroperasi dengan baik. Yuk, persiapkan dirimu untuk menjalankan usaha perkebunan yang sukses!

Dampak Positif

- Karyawan PT Perorangan dapat memperoleh penghasilan bersih yang lebih tinggi setelah dipotong PPh Pasal 21.

- PPh Pasal 21 yang dipotong dapat digunakan oleh pemerintah untuk membiayai pembangunan dan kesejahteraan masyarakat.

Dampak Negatif

- PPh Pasal 21 yang dipotong dapat mengurangi penghasilan bersih karyawan.

- Karyawan PT Perorangan mungkin merasa terbebani dengan kewajiban pajak.

Strategi Pengelolaan Keuangan Karyawan PT Perorangan Terkait PPh Pasal 21

Karyawan PT Perorangan dapat melakukan beberapa strategi pengelolaan keuangan untuk meminimalisir dampak negatif PPh Pasal 21.

Kalo kamu punya PT Perorangan, Sertifikat Standar untuk PT Perorangan bisa jadi nilai tambah yang menarik. Sertifikat ini menunjukan bahwa usaha kamu memenuhi standar tertentu, dan bisa meningkatkan kepercayaan pelanggan. Yuk, cari tahu lebih lanjut tentang sertifikat standar yang tepat untuk usahamu!

- Membuat anggaran keuangan yang realistis.

- Menyisihkan sebagian penghasilan untuk tabungan dan investasi.

- Menggunakan fasilitas kredit yang tersedia dengan bijak.

Ilustrasi Dampak PPh Pasal 21 pada Kesejahteraan Karyawan PT Perorangan

Misalnya, seorang karyawan PT Perorangan bernama Budi menerima gaji Rp 5.000.000 per bulan. Setelah dipotong PPh Pasal 21 sebesar Rp 150.000, penghasilan bersih Budi menjadi Rp 4.850.000. Dengan penghasilan bersih ini, Budi dapat memenuhi kebutuhan hidupnya sehari-hari dan menyisihkan sebagian untuk tabungan dan investasi.

Namun, jika PPh Pasal 21 yang dipotong lebih tinggi, maka penghasilan bersih Budi akan berkurang dan dapat memengaruhi kesejahteraannya.

Siapa bilang PT Perorangan gak bisa dapat insentif pajak? Insentif Pajak untuk PT Perorangan: Apa Saja yang Bisa Didapatkan? Ada berbagai jenis insentif pajak yang bisa kamu manfaatkan untuk mengembangkan usahamu. Yuk, cari tahu dan manfaatkan insentif yang sesuai untuk usahamu!

JANGKAR GROUPS: Contoh Kasus PPh Pasal 21

JANGKAR GROUPS adalah perusahaan PT Perorangan yang bergerak di bidang perdagangan. Perusahaan ini memiliki beberapa karyawan yang menerima gaji dan tunjangan.

Pengen tahu tips jitu Tips Menghemat Pajak PT Perorangan ? Banyak lho cara yang bisa kamu lakukan, mulai dari memanfaatkan pengurangan dan pembebasan pajak, hingga mengatur strategi pengeluaran usaha. Yuk, pelajari tipsnya dan optimalkan pengelolaan keuangan usahamu!

Contoh Kasus 1: Karyawan dengan Penghasilan Bruto Rp 6.000.000, PPh Pasal 21 untuk Karyawan PT Perorangan

Karyawan JANGKAR GROUPS bernama Andi menerima gaji Rp 6.000.000 per bulan. Andi memiliki NPWP dan telah memberikannya kepada JANGKAR GROUPS. JANGKAR GROUPS wajib memotong PPh Pasal 21 dari gaji Andi setiap bulan. Perhitungan PPh Pasal 21 untuk Andi adalah sebagai berikut:

- Penghasilan Bruto: Rp 6.000.000

- Potongan: Rp 500.000 (iuran BPJS Kesehatan dan BPJS Ketenagakerjaan)

- Penghasilan Neto: Rp 5.500.000

- PPh Pasal 21: Rp 250.000 (berdasarkan tarif progresif yang berlaku)

JANGKAR GROUPS wajib memotong PPh Pasal 21 sebesar Rp 250.000 dari gaji Andi dan disetorkan ke kas negara setiap bulan.

Nah, buat kamu yang punya PT Perorangan, penting banget nih tau aturan mainnya soal pajak. Kalo sampai melanggar, siap-siap deh kena sanksi. Sanksi Pajak bagi PT Perorangan yang Melanggar bisa berupa denda, bunga, bahkan sampai pencabutan izin usaha. Makanya, teliti dan patuhi aturannya ya, biar usaha kamu lancar jaya!

Contoh Kasus 2: Karyawan dengan Penghasilan Bruto Rp 8.000.000

Karyawan JANGKAR GROUPS bernama Budi menerima gaji Rp 8.000.000 per bulan. Budi juga menerima tunjangan makan sebesar Rp 500.000 per bulan. JANGKAR GROUPS wajib memotong PPh Pasal 21 dari gaji dan tunjangan Budi setiap bulan. Perhitungan PPh Pasal 21 untuk Budi adalah sebagai berikut:

- Penghasilan Bruto: Rp 8.000.000 + Rp 500.000 = Rp 8.500.000

- Potongan: Rp 500.000 (iuran BPJS Kesehatan dan BPJS Ketenagakerjaan)

- Penghasilan Neto: Rp 8.000.000

- PPh Pasal 21: Rp 450.000 (berdasarkan tarif progresif yang berlaku)

JANGKAR GROUPS wajib memotong PPh Pasal 21 sebesar Rp 450.000 dari gaji dan tunjangan Budi dan disetorkan ke kas negara setiap bulan.

Solusi Permasalahan PPh Pasal 21 di JANGKAR GROUPS

JANGKAR GROUPS dapat melakukan beberapa hal untuk mengatasi permasalahan PPh Pasal 21 yang mungkin dihadapi karyawan.

Sekarang zamannya serba online, termasuk urusan pajak! Cara Melaporkan Pajak PT Perorangan Secara Online gampang banget, kok. Tinggal ikuti langkah-langkahnya, dan kamu bisa melaporkan pajak dengan mudah dan cepat. Yuk, manfaatkan teknologi untuk mempermudah urusan pajakmu!

- Memberikan pelatihan kepada karyawan tentang PPh Pasal 21.

- Membuat sistem pemotongan dan pelaporan PPh Pasal 21 yang mudah dipahami dan diterapkan.

- Menyediakan layanan konsultasi pajak kepada karyawan.

Kesimpulan: PPh Pasal 21 Untuk Karyawan PT Perorangan

Memahami PPh Pasal 21 bagi karyawan PT Perorangan sangat penting untuk memastikan kepatuhan terhadap kewajiban pajak dan mengelola keuangan secara bijak. Dengan memahami hak dan kewajiban terkait PPh Pasal 21, karyawan dapat memastikan bahwa pajak yang dipotong dari gajinya sesuai dengan peraturan dan dapat merencanakan keuangan mereka secara optimal.

Tanya Jawab Umum

Apakah PPh Pasal 21 hanya berlaku untuk karyawan PT Perorangan?

Ingin membuka usaha jasa perbankan? PT Perorangan bisa jadi pilihan yang menarik! Tapi, jangan lupa untuk mengurus izin usahanya dulu ya. Izin Usaha Jasa Perbankan untuk PT Perorangan memiliki persyaratan dan prosedur yang harus dipenuhi. Pastikan kamu memahami semua prosesnya agar usahamu berjalan sesuai aturan dan aman.

Tidak, PPh Pasal 21 juga berlaku untuk karyawan di perusahaan besar dan badan hukum lainnya. Namun, mekanisme perhitungan dan pelaporannya dapat berbeda.

Bagaimana jika saya tidak memiliki NPWP?

Jika Anda tidak memiliki NPWP, maka PT Perorangan akan memotong PPh Pasal 21 dengan tarif yang lebih tinggi. Sebaiknya Anda segera mengurus NPWP agar mendapatkan tarif pajak yang lebih rendah.

Apakah saya bisa mengajukan pengembalian PPh Pasal 21?

Ya, Anda bisa mengajukan pengembalian PPh Pasal 21 jika terdapat kelebihan pembayaran pajak. Anda dapat mengajukan pengembalian melalui Kantor Pelayanan Pajak (KPP) terdekat.

Chat via WhatsApp

Chat via WhatsApp