Pengertian PPh Pasal 23 untuk PT Perorangan

PPh Pasal 23 untuk PT Perorangan – PPh Pasal 23 merupakan pajak penghasilan yang dikenakan atas penghasilan yang diterima atau diperoleh Wajib Pajak dalam bentuk tertentu, termasuk PT Perorangan. PT Perorangan sendiri merupakan badan usaha yang dimiliki dan dikelola oleh satu orang saja, dan pemiliknya bertanggung jawab penuh atas semua kewajiban dan utang badan usaha tersebut.

Mau jual minuman beralkohol dengan PT Perorangan? Jangan lupa urus Izin Tempat Penjualan Minuman Beralkohol (ITPMB) untuk PT Perorangan dulu. Prosesnya mudah dan cepat, kok.

PPh Pasal 23 dikenakan atas berbagai jenis penghasilan, seperti:

Jenis Penghasilan yang Dikenakan PPh Pasal 23

- Hutang: PPh Pasal 23 dikenakan atas pembayaran bunga atas hutang, baik itu hutang jangka pendek maupun jangka panjang.

- Sewa: Sewa atas tanah, bangunan, dan harta benda lainnya dikenakan PPh Pasal 23.

- Royalti: Royalti atas hak cipta, hak paten, hak merek, dan hak lainnya dikenakan PPh Pasal 23.

- Jasa: PPh Pasal 23 dikenakan atas pembayaran jasa, seperti jasa konsultasi, jasa konstruksi, dan jasa lainnya.

- Hadiah: PPh Pasal 23 dikenakan atas hadiah yang diberikan dalam bentuk uang atau barang.

Contoh konkret penghasilan yang dikenakan PPh Pasal 23 untuk PT Perorangan adalah:

Contoh Penghasilan PPh Pasal 23 untuk PT Perorangan

- PT “Jasa Mandiri” milik Pak Budi menerima pembayaran jasa konsultasi dari PT “Sukses Bersama” sebesar Rp100.000.000. Atas pembayaran jasa tersebut, PT “Jasa Mandiri” diwajibkan membayar PPh Pasal 23 sebesar 2% dari nilai jasa, yaitu Rp2.000.000.

- PT “Harta Berkah” milik Bu Ani menyewakan tanahnya kepada PT “Property Sejahtera” seharga Rp50.000.000 per tahun. Atas pembayaran sewa tersebut, PT “Harta Berkah” diwajibkan membayar PPh Pasal 23 sebesar 2% dari nilai sewa, yaitu Rp1.000.000 per tahun.

Berikut tabel perbedaan PPh Pasal 23 untuk PT Perorangan dan badan usaha lain:

Perbedaan PPh Pasal 23 PT Perorangan dan Badan Usaha Lain

| Aspek | PT Perorangan | Badan Usaha Lain |

|---|---|---|

| Pemilik | Dimiliki dan dikelola oleh satu orang | Dimiliki dan dikelola oleh lebih dari satu orang |

| Tanggung Jawab | Pemilik bertanggung jawab penuh atas semua kewajiban dan utang badan usaha | Tanggung jawab pemilik terbatas pada modal yang disetor |

| Tarif PPh Pasal 23 | Sama dengan tarif PPh Pasal 23 untuk badan usaha lain | Sama dengan tarif PPh Pasal 23 untuk badan usaha lain |

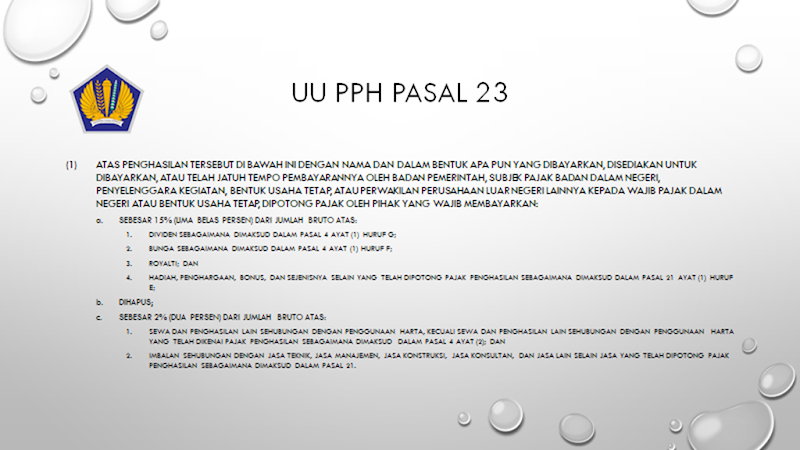

Dasar Hukum PPh Pasal 23

Peraturan perundang-undangan yang mengatur PPh Pasal 23 adalah:

Peraturan Perundang-undangan PPh Pasal 23

- Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan, khususnya Pasal 23.

- Peraturan Menteri Keuangan (PMK) Nomor 24/PMK.03/2017 tentang Tata Cara Pemotongan, Pemungutan, Penyetoran, dan Pelaporan Pajak Penghasilan Pasal 23.

Poin-poin penting dari peraturan perundang-undangan tersebut yang relevan dengan PT Perorangan adalah:

Poin Penting Peraturan Perundang-undangan

- Tarif PPh Pasal 23: Tarif PPh Pasal 23 untuk PT Perorangan sama dengan tarif PPh Pasal 23 untuk badan usaha lain, yaitu 2% dari nilai penghasilan yang dikenakan PPh Pasal 23.

- Kewajiban Pemotongan PPh Pasal 23: Wajib Pajak yang melakukan pembayaran penghasilan yang dikenakan PPh Pasal 23 wajib memotong PPh Pasal 23 dari pembayaran tersebut dan menyetornya ke kas negara.

- Kewajiban Pelaporan PPh Pasal 23: Wajib Pajak yang memotong PPh Pasal 23 wajib melaporkan pemotongan tersebut kepada Direktorat Jenderal Pajak (DJP) melalui Surat Pemberitahuan (SPT) Masa PPh Pasal 23.

Contoh kasus yang menunjukkan bagaimana peraturan perundang-undangan tersebut diterapkan dalam praktik adalah:

Contoh Kasus Penerapan Peraturan Perundang-undangan, PPh Pasal 23 untuk PT Perorangan

- PT “Jasa Mandiri” milik Pak Budi menerima pembayaran jasa konsultasi dari PT “Sukses Bersama” sebesar Rp100.000.000. Berdasarkan PMK Nomor 24/PMK.03/2017, PT “Sukses Bersama” sebagai pembayar jasa wajib memotong PPh Pasal 23 sebesar 2% dari nilai jasa, yaitu Rp2.000.000, dan menyetornya ke kas negara melalui bank yang ditunjuk DJP.

Masih bingung soal pajak PT Perorangan? Pajak PT Perorangan: Panduan Lengkap dan Terbaru ini bisa jadi solusi buat kamu. Di sini, kamu bisa temukan semua informasi yang kamu butuhkan.

Selanjutnya, PT “Sukses Bersama” wajib melaporkan pemotongan tersebut kepada DJP melalui SPT Masa PPh Pasal 23.

Berikut tabel yang menunjukkan poin-poin penting dari peraturan perundang-undangan PPh Pasal 23, termasuk nomor pasal dan ayatnya:

Poin Penting Peraturan Perundang-undangan PPh Pasal 23

| Nomor Pasal/Ayat | Poin Penting |

|---|---|

| Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan, Pasal 23 | Menentukan jenis-jenis penghasilan yang dikenakan PPh Pasal 23. |

| PMK Nomor 24/PMK.03/2017, Pasal 4 | Menentukan tarif PPh Pasal 23 untuk PT Perorangan dan badan usaha lain. |

| PMK Nomor 24/PMK.03/2017, Pasal 5 | Menentukan kewajiban pemotongan PPh Pasal 23. |

| PMK Nomor 24/PMK.03/2017, Pasal 6 | Menentukan kewajiban pelaporan PPh Pasal 23. |

Mekanisme Perhitungan PPh Pasal 23

Cara menghitung PPh Pasal 23 untuk PT Perorangan adalah:

Cara Menghitung PPh Pasal 23

- Tentukan jenis penghasilan yang dikenakan PPh Pasal 23: Pastikan jenis penghasilan yang diterima PT Perorangan termasuk dalam daftar penghasilan yang dikenakan PPh Pasal 23, seperti bunga, sewa, royalti, jasa, dan hadiah.

- Tentukan tarif PPh Pasal 23: Tarif PPh Pasal 23 untuk PT Perorangan umumnya 2% dari nilai penghasilan yang dikenakan PPh Pasal 23.

- Hitung PPh Pasal 23: Kalikan tarif PPh Pasal 23 dengan nilai penghasilan yang dikenakan PPh Pasal 23.

Contoh perhitungan PPh Pasal 23 dengan data yang realistis adalah:

Contoh Perhitungan PPh Pasal 23

- PT “Jasa Mandiri” milik Pak Budi menerima pembayaran jasa konsultasi dari PT “Sukses Bersama” sebesar Rp100.000.000. Tarif PPh Pasal 23 adalah 2%. Maka, PPh Pasal 23 yang harus dipotong dan disetorkan oleh PT “Sukses Bersama” adalah Rp2.000.000 (2% x Rp100.000.000).

Urusan pajak PT Perorangan bikin pusing? Biar lebih gampang, serahkan aja ke Jasa Pengurusan Pajak PT Perorangan yang profesional. Mereka siap bantu urus semua urusan pajak kamu.

Berikut langkah-langkah perhitungan PPh Pasal 23 secara detail:

Langkah-Langkah Perhitungan PPh Pasal 23

- Identifikasi jenis penghasilan yang diterima PT Perorangan.

- Tentukan tarif PPh Pasal 23 yang berlaku.

- Kalikan tarif PPh Pasal 23 dengan nilai penghasilan yang dikenakan PPh Pasal 23.

- Hasil perkalian tersebut adalah nilai PPh Pasal 23 yang harus dipotong dan disetorkan.

Berikut tabel yang menunjukkan contoh perhitungan PPh Pasal 23 dengan data yang realistis:

Contoh Perhitungan PPh Pasal 23

| Jenis Penghasilan | Nilai Penghasilan | Tarif PPh Pasal 23 | PPh Pasal 23 |

|---|---|---|---|

| Jasa Konsultasi | Rp100.000.000 | 2% | Rp2.000.000 |

| Sewa Tanah | Rp50.000.000 | 2% | Rp1.000.000 |

| Royalti Hak Cipta | Rp25.000.000 | 2% | Rp500.000 |

Kewajiban Wajib Pajak

Kewajiban wajib pajak PT Perorangan terkait PPh Pasal 23 adalah:

Kewajiban Wajib Pajak PT Perorangan

- Memotong PPh Pasal 23: Wajib Pajak yang melakukan pembayaran penghasilan yang dikenakan PPh Pasal 23 wajib memotong PPh Pasal 23 dari pembayaran tersebut.

- Menyetor PPh Pasal 23: Wajib Pajak yang memotong PPh Pasal 23 wajib menyetor PPh Pasal 23 yang telah dipotong ke kas negara melalui bank yang ditunjuk DJP.

- Melaporkan PPh Pasal 23: Wajib Pajak yang memotong PPh Pasal 23 wajib melaporkan pemotongan tersebut kepada DJP melalui SPT Masa PPh Pasal 23.

Cara memenuhi kewajiban tersebut adalah:

Cara Memenuhi Kewajiban Wajib Pajak

- Memotong PPh Pasal 23: Wajib Pajak harus menghitung PPh Pasal 23 yang harus dipotong dari pembayaran penghasilan yang dikenakan PPh Pasal 23, dan mengurangi nilai PPh Pasal 23 tersebut dari total pembayaran.

- Menyetor PPh Pasal 23: Wajib Pajak harus menyetor PPh Pasal 23 yang telah dipotong ke kas negara melalui bank yang ditunjuk DJP, sesuai dengan jadwal yang ditentukan.

- Melaporkan PPh Pasal 23: Wajib Pajak harus mengisi dan menyerahkan SPT Masa PPh Pasal 23 kepada DJP melalui kantor pajak setempat atau secara online melalui website DJP, sesuai dengan jadwal yang ditentukan.

Contoh konkret tentang kewajiban wajib pajak PT Perorangan terkait PPh Pasal 23 adalah:

Contoh Kewajiban Wajib Pajak

- PT “Jasa Mandiri” milik Pak Budi menerima pembayaran jasa konsultasi dari PT “Sukses Bersama” sebesar Rp100.000.000. PT “Sukses Bersama” sebagai pembayar jasa wajib memotong PPh Pasal 23 sebesar Rp2.000.000 (2% x Rp100.000.000) dari pembayaran tersebut, menyetor PPh Pasal 23 tersebut ke kas negara melalui bank yang ditunjuk DJP, dan melaporkan pemotongan tersebut kepada DJP melalui SPT Masa PPh Pasal 23.

Pengen hemat pajak buat PT Perorangan? Tenang, ada banyak tips yang bisa kamu coba! Tips Menghemat Pajak PT Perorangan ini bisa bantu kamu meminimalisir beban pajak dan meningkatkan keuntungan usaha.

Berikut tabel yang menunjukkan kewajiban wajib pajak PT Perorangan terkait PPh Pasal 23:

Kewajiban Wajib Pajak PT Perorangan

| Kewajiban | Keterangan |

|---|---|

| Memotong PPh Pasal 23 | Wajib Pajak yang melakukan pembayaran penghasilan yang dikenakan PPh Pasal 23 wajib memotong PPh Pasal 23 dari pembayaran tersebut. |

| Menyetor PPh Pasal 23 | Wajib Pajak yang memotong PPh Pasal 23 wajib menyetor PPh Pasal 23 yang telah dipotong ke kas negara. |

| Melaporkan PPh Pasal 23 | Wajib Pajak yang memotong PPh Pasal 23 wajib melaporkan pemotongan tersebut kepada DJP. |

Contoh Kasus

Contoh kasus yang menggambarkan penerapan PPh Pasal 23 untuk PT Perorangan adalah:

Contoh Kasus Penerapan PPh Pasal 23

- PT “Jasa Mandiri” milik Pak Budi menerima pembayaran jasa konsultasi dari PT “Sukses Bersama” sebesar Rp100.000.000. PT “Sukses Bersama” sebagai pembayar jasa wajib memotong PPh Pasal 23 sebesar Rp2.000.000 (2% x Rp100.000.000) dari pembayaran tersebut. PT “Sukses Bersama” kemudian menyetor PPh Pasal 23 tersebut ke kas negara melalui bank yang ditunjuk DJP, dan melaporkan pemotongan tersebut kepada DJP melalui SPT Masa PPh Pasal 23.

Nggak perlu ribet lagi ngurus pajak PT Perorangan. Sekarang, kamu bisa lapor pajak secara online dengan mudah. Coba aja Cara Melaporkan Pajak PT Perorangan Secara Online ini. Gampang banget, kok!

Bagaimana PPh Pasal 23 dihitung dalam kasus tersebut?

Mau buka usaha pariwisata dengan PT Perorangan? Pastikan kamu udah punya Izin Usaha Pariwisata untuk PT Perorangan dulu. Ini penting buat kelancaran usaha kamu.

Perhitungan PPh Pasal 23

- PT “Sukses Bersama” menghitung PPh Pasal 23 yang harus dipotong dengan mengalikan tarif PPh Pasal 23 (2%) dengan nilai jasa konsultasi (Rp100.000.000), sehingga diperoleh nilai PPh Pasal 23 sebesar Rp2.000.000.

Bagaimana kewajiban wajib pajak dipenuhi dalam kasus tersebut?

Berapa sih pajak penghasilan yang harus dibayar PT Perorangan? Cek aja Pajak Penghasilan (PPh) untuk PT Perorangan ini. Di sini, kamu bisa temukan informasi lengkap tentang PPh untuk PT Perorangan.

Kewajiban Wajib Pajak

- PT “Sukses Bersama” telah memenuhi kewajiban pemotongan PPh Pasal 23 dengan memotong Rp2.000.000 dari pembayaran jasa konsultasi kepada PT “Jasa Mandiri”.

- PT “Sukses Bersama” telah memenuhi kewajiban penyetoran PPh Pasal 23 dengan menyetor Rp2.000.000 ke kas negara melalui bank yang ditunjuk DJP.

- PT “Sukses Bersama” telah memenuhi kewajiban pelaporan PPh Pasal 23 dengan melaporkan pemotongan tersebut kepada DJP melalui SPT Masa PPh Pasal 23.

Berikut tabel yang menunjukkan data-data penting dalam contoh kasus tersebut:

Data Penting dalam Contoh Kasus

| Data | Nilai |

|---|---|

| Nama PT Perorangan | PT “Jasa Mandiri” |

| Nama Pembayar Jasa | PT “Sukses Bersama” |

| Jenis Penghasilan | Jasa Konsultasi |

| Nilai Penghasilan | Rp100.000.000 |

| Tarif PPh Pasal 23 | 2% |

| PPh Pasal 23 yang Dipotong | Rp2.000.000 |

Pemungkas: PPh Pasal 23 Untuk PT Perorangan

Memahami PPh Pasal 23 untuk PT Perorangan bukan hanya soal memenuhi kewajiban, tetapi juga tentang membangun bisnis yang sehat dan berkelanjutan. Dengan memahami peraturan dan mekanisme perhitungannya, Anda dapat meminimalkan risiko dan memastikan kelancaran operasional bisnis Anda. Jangan ragu untuk berkonsultasi dengan ahli pajak jika Anda memiliki pertanyaan atau kesulitan dalam memahami PPh Pasal 23.

Aturan pajak selalu berubah, nih! Biar nggak ketinggalan, cek aja Peraturan Pajak Terbaru untuk PT Perorangan agar kamu bisa tetap patuh dan terhindar dari masalah.

Tanya Jawab (Q&A)

Bagaimana cara mengetahui apakah PT Perorangan saya wajib membayar PPh Pasal 23?

Butuh tenaga kerja asing untuk usaha PT Perorangan? Jangan lupa urus Izin Tenaga Kerja Asing (IMTA) untuk PT Perorangan dulu. Prosesnya mudah dan bisa diurus secara online.

Anda wajib membayar PPh Pasal 23 jika PT Perorangan Anda menerima penghasilan dari jasa, sewa, atau bunga.

Apa saja sanksi yang diberikan jika PT Perorangan saya tidak membayar PPh Pasal 23?

Sanksi yang diberikan dapat berupa denda, penagihan paksa, hingga hukuman penjara.

Mau memulai usaha perikanan dengan PT Perorangan? Pastikan kamu udah punya Izin Usaha Perikanan untuk PT Perorangan dulu. Prosesnya bisa diurus dengan mudah dan cepat.

Dimana saya bisa mendapatkan informasi lebih lanjut tentang PPh Pasal 23 untuk PT Perorangan?

Anda dapat mengunjungi website resmi Direktorat Jenderal Pajak (DJP) atau berkonsultasi dengan konsultan pajak.

Chat via WhatsApp

Chat via WhatsApp